Z rynku amerykańskiego płyną doniesienia, że tamtejsi producenci mikroprocesorów obawiają się spowolnienia na rynku centrów danych. Chmura i centra danych stanowiły dotychczas najsilniejszy sektor przemysłu związanego z produkcją układów scalonych. Jednak po okresie wzrostu związanego m.in. z pandemią spodziewane są spadki dynamiki rozwoju branży data center.

Ogromne znaczenie dla dynamiki światowych inwestycji w obszarze centrów danych mają m.in. zapowiadane inwestycje w rozwój infrastruktury dostawców usług publicznej chmury obliczeniowej, a więc pośrednio także plany poszczególnych podmiotów biznesowych w zakresie inwestycji w nowe technologie oraz cyfrową transformację biznesu. Cytowani przez agencję Reuters eksperci zauważają, że globalny rynek usług chmury obliczeniowej, jako stosunkowo młody i stale rozwijający się, rzadko musiał radzić sobie ze skutkami spowolnienia gospodarczego. Co więcej, usługi chmurowe bardzo zyskały na znaczeniu w ostatniej dekadzie, ponieważ coraz więcej firm zdecydowało się na wykorzystanie rozwiązań oferowanych właśnie w modelu chmury obliczeniowej. Trend ten pozostaje zresztą niezmienny choćby w kontekście zmian wywołanych pandemią COVID-19 czy coraz bardziej powszechnych planów rozwoju działalności w oparciu o możliwości dzisiejszych technologii, w tym sztucznej inteligencji. Sytuacja ta utrudnia przewidywanie, czy rynek ten jest odporny na recesję.

Z doniesień agencji Reuters wynika jednak, że najwyższa od 40 lat inflacja w Stanach Zjednoczonych powoduje widoczne już cięcia m.in. w obszarze wsparcia sprzedaży, co z kolei przekłada się na ograniczenie planowanych inwestycji w centra danych. Co ważne, firmy należące do tzw. Wielkiej Czwórki odnotowały już wolniejsze roczne tempo wzrostu przychodów z usług chmury obliczeniowej. I tak, w porównaniu z poprzednim kwartałem bieżącego roku przychody z Google Cloud spadły o 8%, Microsoft Azure o 6 punktów procentowych, zaś Amazon Web Services o 3%.

O ile wzrost przychodów na rynku chmury jest nadal znaczny (pomimo spadków głównie w obszarze Starego Kontynentu) sytuacja na rynku centrów danych okazuje się być o wiele trudniejsza. W obliczu pandemii COVID-19 wiele firm zdecydowało się ograniczyć własne plany modernizacji infrastruktury centrów danych i wydłużyć cykle życia posiadanych już rozwiązań. Według cytowanych przez Reuters ekspertów, nie brakuje organizacji, które ze względu na oszczędności zdecydowały się wydłużyć okres wykorzystania posiadanego sprzętu – z trzech do nawet 6 lat.

Ograniczanie wydatków w zakresie centrów danych może oznaczać mniejszą podaż na procesory wyspecjalizowane pod kątem zastosowań serwerowych. Obawy te nasiliły się po tym, jak w ostatnim raporcie kwartalnym firma Intel odnotowała spadek przychodów z działalności w zakresie centrów danych i AI o 16% do poziomu 4,6 mld USD, rozminąwszy się z szacunkami Wall Street o prawie 2 mld USD. Z kolei przedstawiciele firmy Micron Technology ostrzegli przed gorszymi niż oczekiwano perspektywami rynku półprzewodników. Ich zdaniem potencjalne spadki sprzedaży różnego rodzaju układów będą powiązane z trudniejszą sytuacją na rynku komputerów osobistych i smartfonów, a także – spadkiem dynamiki rynku usług chmury obliczeniowej.

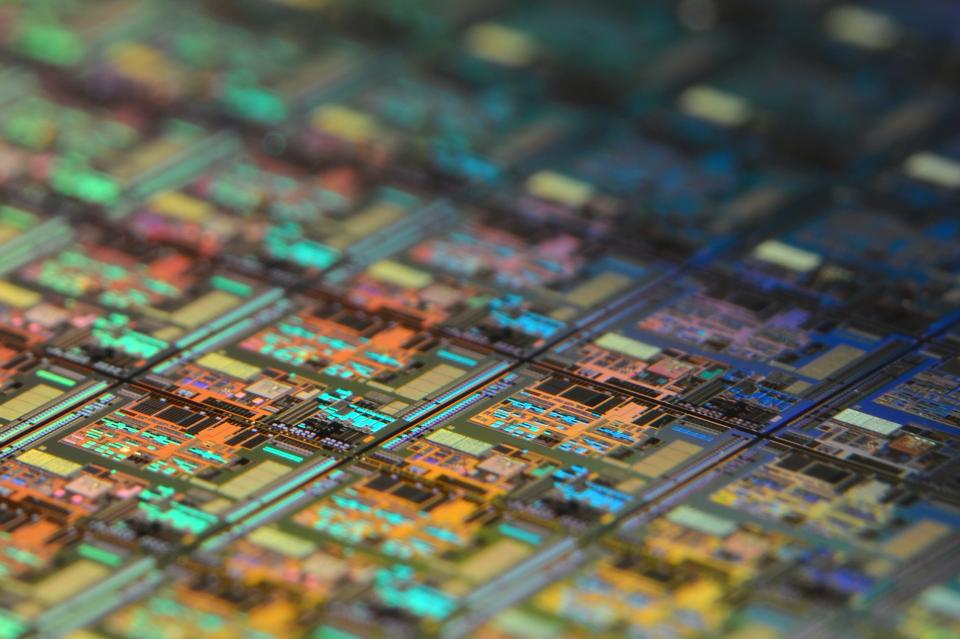

Częścią problemu jest także brak niektórych układów scalonych, który wstrzymuje budowę serwerów, co prowadzi do nagromadzenia innych półprzewodników. Sytuacja staje się podobna do tej występującej w branży motoryzacyjnej – zapasy w całym łańcuchu dostaw serwerów są rekordowo wysokie, ale zdarzają się braki w zakresie komponentów niezbędnych do uruchomienia serwera. Czy zatem realne jest zwiększenie dostępności mikroprocesorów niezbędnych w innych branżach?