BEST100centra danych / data centerInfrastrukturaRynekPolecane tematy

Polski rynek data center potroi zasoby mocy do 2030 roku

ITwiz BEST100

Centra danych to jeden z dynamicznie rozwijających się, ale przy tym energochłonnych sektorów gospodarki. Prognozy PMR wskazują, że do 2030 roku operatorzy w Polsce będą dysponować mocą 500 MW. Główne wyzwania dla branży w kolejnych latach są związane z czynnikami regulacyjnymi, kładącymi nacisk na niski ślad węglowy, zrównoważony rozwój i konieczność szczegółowego raportowania. Ekspansja AI i rozwój rynku hurtowego wymuszą wzrost wykorzystania chłodzenia cieczą.

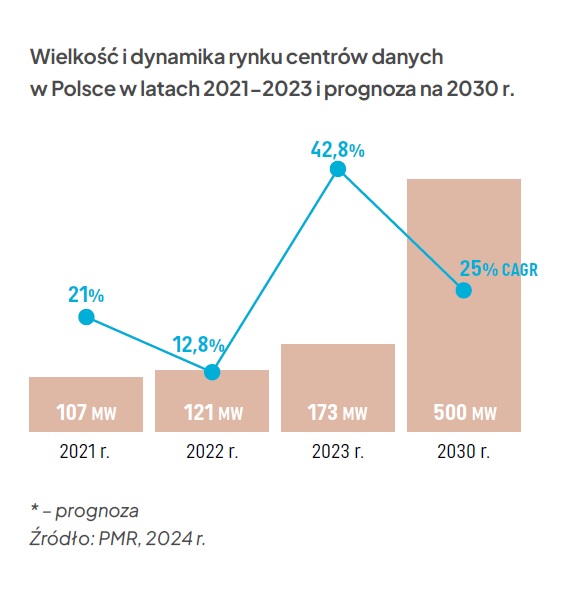

Według danych PMR, w 2023 roku całkowita moc dostępna na rynku komercyjnych usług data center w Polsce wynosiła prawie 173 MW. W latach 2016-2019 przyrost mocy wyhamował. Jednak w latach 2021-2023 rynek zaczął rozwijać się dużo bardziej dynamicznie. W ciągu 3 lat polski rynek data center podwoił zasoby mocy. Rok 2023 był absolutnie rekordowy pod tym względem, z dynamiką na poziomie 43%.

Warto zauważyć, że prognozy PMR wskazują na niemal potrojenie mocy polskiego rynku centrów danych w latach 2024-2030, z 173 MW do ponad 500 MW. Przyrost ten będzie większy, niż sugerowałby wzrost powierzchni netto centrów danych w Polsce (CAGR 18% w latach 2024-2029).

Na polskim rynku są już obecni liderzy światowego rynku data center – na czele z Equinix, EdgeConneX, DATA4 i Vantage Data Centers. Mamy też dwa regiony hiperskalerów (Microsoft i Google Cloud) oraz inwestycje w branżę DC funduszy i banków. Polska jest hubem rozwoju w całym regionie środkowo-europejskim. Zdecydowanie jest też największym i najbardziej dynamicznie rosnącym rynkiem.

W 2023 roku wskaźnik wynajętej powierzchni w relacji do dostępnej dla całego rynku po raz pierwszy był wyższy dla największych obiektów niż średnia rynkowa. Wynika to z faktu oddania dużych inwestycji praktycznie w 100% wyprzedanych (EdgeConneX, DATA4). Bardzo wysoki wskaźnik zajętości ma też obecnie lider rynku – Atman. Informacje uzyskane bezpośrednio od dostawcy wskazują, że wyprzedał on 91% powierzchni swoich obiektów. W porównaniu z rokiem 2022 stanowi to wzrost aż o 20%.

Struktura geograficzna i skala obiektów DC

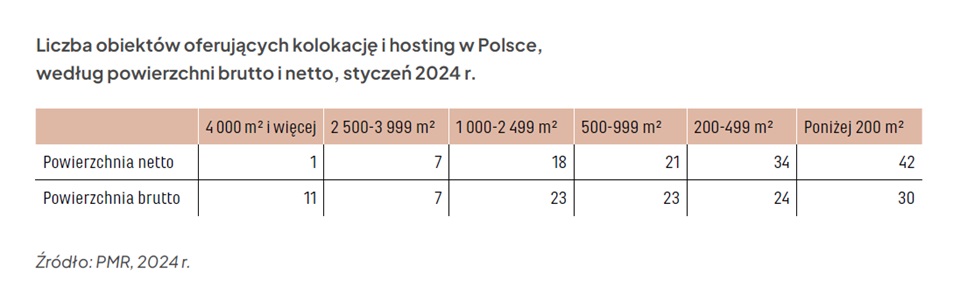

Zdecydowaną większość centrów przetwarzania danych w Polsce stanowią obiekty małe, o powierzchni poniżej 200 m². Jeśli uwzględniać powierzchnię wyłącznie pod szafy, to takich obiektów zlokalizowaliśmy, według stanu na początek br., aż 42. Dodając do tego serwerownie o powierzchni od 200 do 500 m², otrzymujemy w sumie 76 obiektów. Obrazuje to trend znacznego rozdrobnienia polskiego rynku CPD.

Jeśli chodzi o największe obiekty, w przypadku powierzchni netto w styczniu 2024 roku istniał w Polsce jeden komercyjny obiekt (Atman Warszawa-1), którego metraż pod szafy przekracza 4000 m². Istnieje również siedem centrów danych w przedziale 2500-4000 m² (T-Mobile, EdgeConneX – 2, Microsoft, Equinix, Atman Warszawa-2 i Vantage Data Centers). Blisko wejścia w ten przedział jest Beyond.pl (2400 m²) i DATA4 (2200 m²).

Warto podkreślić, że największe CPD w kraju to w istocie kompleks kilku serwerowni budowanych sukcesywnie przez Atmana w kolejnych latach. To ich powierzchnia składa się na wspomniany wynik.

Analiza uwzględniająca powierzchnię brutto i moc CPD uwidacznia jednak przewagę największych obiektów. Centra o powierzchni 2,5 tys. m² i więcej reprezentowały w styczniu br. już blisko 66% całego rynku. Natomiast jeśli doliczyć obiekty w przedziale 1 tys.-2,5 tys. m², udział grupy 1 tys. m² i więcej stanowi ponad 80% całkowitej powierzchni brutto dostępnej komercyjnie pod kolokację, hosting i inne usługi centrów danych.

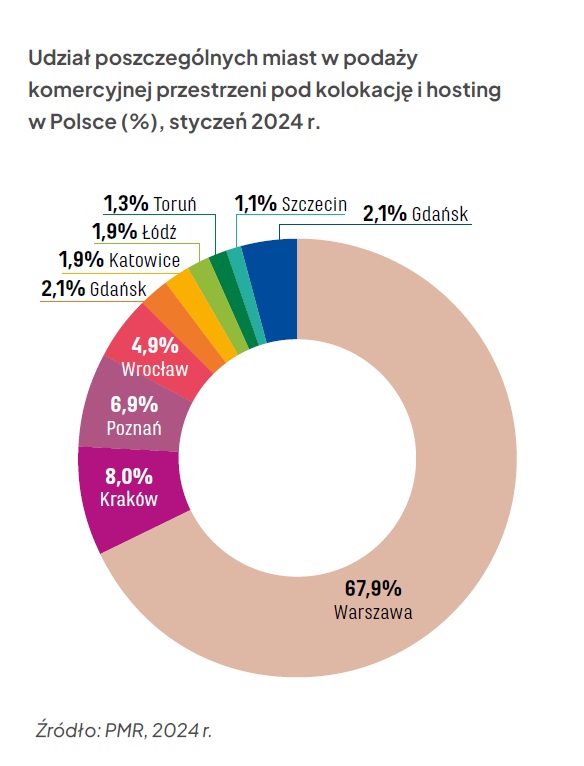

Warszawa generuje zdecydowanie największy popyt na usługi data center, w tym na kolokację ze strony największych odbiorców hurtowych. Jest to również rynek najbardziej konkurencyjny i wymagający największych nakładów, najwyższe są też ceny gruntów.

Najwięcej centrów danych działa w Warszawie. Skala inwestycji i tym samym wielkość centrów danych jest również wyraźnie największa. 2 na 3 z listy Top 45 centrów danych w Polsce znajduje się w obrębie aglomeracji warszawskiej. Ma to odzwierciedlenie w 68-proc. udziale stolicy w podaży komercyjnej powierzchni centrów danych. Realizowane i planowane w najbliższym czasie inwestycje każą zakładać, że udział Warszawy będzie rósł.

Główne wyzwania i trendy na rynku centrów danych

Obecnie głównym wyzwaniem w branży jest dostępność mocy, absolutnie krytycznego komponentu rozwoju rynku DC. Problem narasta zwłaszcza w kontekście rosnącej koncentracji kapitału, rozwoju rynku hurtowego i zapytań o rynek warszawski. Nierzadko, aby w ogóle móc myśleć o nowej inwestycji lub poważnej rozbudowie, należy w pierwszej kolejności założyć budowę dedykowanego GPZ (Głównego Punktu Zasilającego). Podnosi to zarówno koszt inwestycji, jak i wydłuża proces inwestycyjny.

Żeby oddać skalę inwestycji i zapotrzebowania na moc, można posłużyć się danymi Stoen Operator. Dostawca w połowie 2024 roku podał, że zawarł umowy przyłączeniowe na potrzeby obiektów data center w obrębie aglomeracji warszawskiej na ponad 300 MW. Co więcej, rozpatruje obecnie wnioski przyłączeniowe łącznie na kolejne 700 MW. Oczywiście nie oznacza to zawarcia umów, ale z pewnością jest miarą potencjału branży.

Pomimo mniejszej ekspozycji na czynniki jednorazowe, takie jak pandemia czy wojna w Ukrainie, polski rynek data center – szczególnie od strony realizacji inwestycji – doświadcza zwiększonego popytu na budowę i modernizację centrów danych na świecie.

Wysoka dostępność kapitału (nadpodaż) i zapotrzebowanie ze strony hiperskalerów powodują, że inwestorzy w Polsce nierzadko muszą mierzyć się z opóźnieniami w dostawach. Polski rynek, mimo dynamicznego rozwoju, jest stosunkowo niewielki. W efekcie nie jest tak priorytetowy dla producentów (oceniających po skali zamówień) jak rynki azjatyckie, USA czy największe rynki europejskie.

Nadal podnoszą się standardy, jeśli chodzi o projektowaną gęstość mocy na szafę, na co wpływ mają obiekty hiperskalowe. Obecnie średnia projektowana gęstość w przypadku obiektów detalicznych wynosi 6-9 kW na szafę. W czasie eksploatacji jest to mniej. Natomiast w przypadku obiektów hiperskalowych powinno być to co najmniej 9 kW.

Rosnące zapotrzebowanie na moc

Operatorzy CPD muszą również mieć zagwarantowaną moc potrzebną do schłodzenia serwerowni i utrzymania całego obiektu. W zależności od PUE, stosowanych rozwiązań HVAC i liczby szaf o wysokiej gęstości mocy w obiekcie, dostawcy muszą rezerwować dodatkowo 20-50% mocy poza tą oferowaną klientom.

W nadchodzących latach na rynku pojawi się więcej dużych centrów danych, które będą spełniać globalne wymagania stawiane na rynku hurtowym. Ze względu na hiperskalerów podwoi się też moc w przeliczeniu na szafę w centrach danych. Według naszych prognoz wzrośnie ona z 4,6 kW do 8,0 kW.

Sztuczna inteligencja, a w szczególności generatywna sztuczna inteligencja, odegra kluczową rolę w napędzaniu wzrostu wydajności centrów danych. Wzrost zapotrzebowania na AI wymusi na operatorach skalowanie nowych centrów danych, co z kolei będzie stymulować dalszy wzrost wydajności. Wzrost ten przyczyni się do konieczności rekonfiguracji centrów danych poprzez budowę większych kampusów o większej mocy i zwiększenie gęstości obiektów.

W środowisku sztucznej inteligencji serwery muszą znajdować się blisko siebie (m.in. ze względu na połączenia wzajemne InfiniBand). To z kolei stwarza wyzwania w zakresie chłodzenia. Do zarządzania ciepłem wytwarzanym w tych środowiskach wymagane są technologie chłodzenia cieczą.

Szacunkowe wydatki związane z AI w światowej branży data center przekroczą w 2028 roku 200 mld USD. Przy tym większość tej kwoty wyłożą chmurowi hiperskalerzy.

W stronę chłodzenia cieczą

Obecnie centra danych poddawane są dużej presji w związku z zapotrzebowaniem na szafy serwerowe o mocy przekraczającej 20 kW. Rynek zaś sukcesywnie testuje moce 50 kW lub więcej. Nowe generacje jednostek centralnych (CPU) i procesorów graficznych (GPU) wykazują wyższą gęstość cieplną niż poprzednie.

Przez to występują ograniczenia związane z chłodzeniem obiektów za pomocą powietrza. Nie jest ono w stanie tak skutecznie chłodzić szaf rack o wysokiej gęstości mocy. W związku z tym operatorzy centrów danych coraz częściej eksplorują możliwość chłodzenia cieczą, które wykazuje wyższe właściwości wymiany ciepła wody lub innych płynów.

Według Dell’Oro Group przychody z rynku chłodzenia cieczą osiągną 2 mld USD do roku 2027. Wartość ta zostanie uzyskana przy 60-proc. skumulowanym rocznym tempie wzrostu w latach 2020-2027.

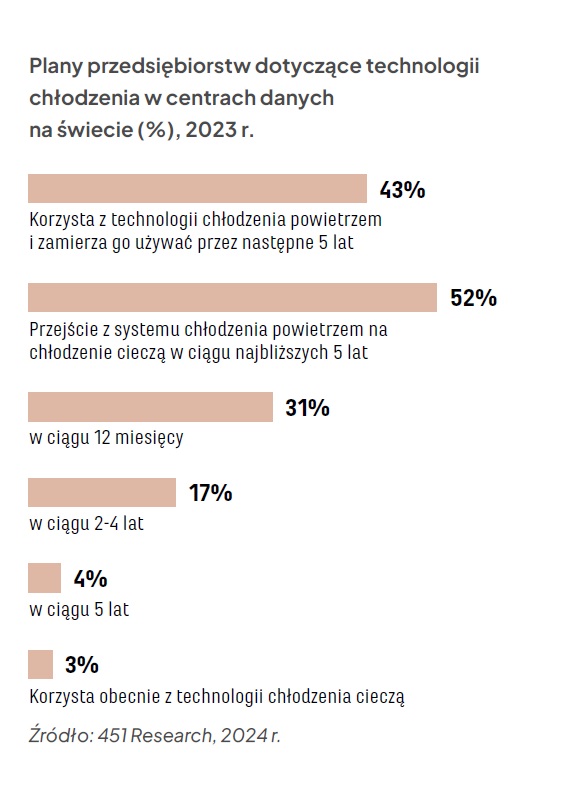

Z kolei zgodnie z badaniem 451 Research z I połowy 2023 roku, chłodzenie powietrzem nadal pozostaje dominującą technologią chłodzenia w branży data center. Aż 43% respondentów wskazało, że wykorzystuje je obecnie i zamierza go używać przez następne 5 lat.

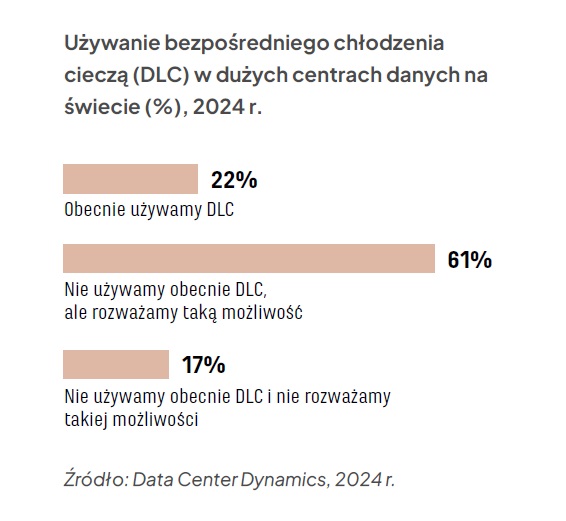

Jednak badanie przeprowadzone przez Uptime Institute z kwietnia 2024 roku wskazuje już, że w ponad 20% dużych centrów danych na świecie obecnie stosowane jest bezpośrednie chłodzenie cieczą (DLC). Poza tym technologia chłodzenia cieczą wdrażana jest znacznie częściej w największych centrach danych o mocy 20 MW lub większej (41%).

Większość centrów danych nie korzysta jeszcze z rozwiązań DLC, ale rozważa taką możliwość w przyszłości. Największy odsetek centrów danych, które nie korzystają i nie rozważają takiego rozwiązania w przyszłości, dotyczy małych centrów danych, gdzie nie ma ekonomicznego uzasadnienia dla takich inwestycji.

Krytyczny wpływ regulacji ESG i EED

Motorem napędowym w wykorzystaniu chłodzenia cieczą w centrach danych może być zwiększona kontrola na całym świecie w zakresie kwestii środowiskowych. W szczególności zwraca na to uwagę unijna dyrektywa w sprawie sprawozdawczości przedsiębiorstw w zakresie zrównoważonego rozwoju. Coraz ważniejsze stało się dokumentowanie zużycia energii. Na to większość operatorów nie jest jeszcze przygotowana.

Z badań Uptime Institute realizowanych w 2023 roku wynika, że tylko 33% operatorów data center na świecie gromadzi i agreguje dane potrzebne do generowania wskaźników pracy na jednostkę energii i powiązanych statystyk wydajności IT.

Poza celami biznesowymi, sektor centrów danych wyznacza sobie cele związane z neutralnością klimatyczną. Oprócz dotychczasowych inwestycji, zwłaszcza w zakresie efektywności zużycia energii (PUE), presja ekonomiczna, regulacyjna i środowiskowa będzie nadal skłaniać centra danych w kierunku zielonej energii i kontrolowania wpływu emisji dwutlenku węgla. Większość operatorów centrów danych na świecie dostrzega potrzebę działania w kwestii odnawialnych źródeł energii.

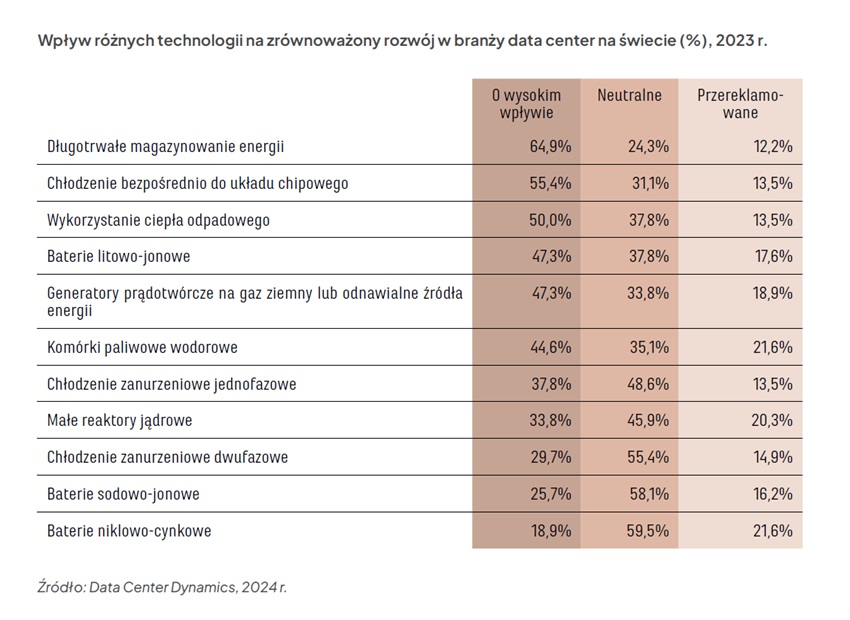

Z badania Data Center Dynamics wynika, że technologie uznane za najbardziej istotne dla branży data center i zrównoważonego rozwoju to długotrwałe przechowywanie energii (65%), chłodzenie doprowadzone bezpośrednio do układu procesora (55%) oraz wykorzystanie ciepła odpadowego (50%).

2 lata na dostosowanie do Dyrektywy Efektywności Energetycznej

Nowa Dyrektywa Efektywności Energetycznej (EED) została przyjęta przez Parlament Europejski i Radę, wchodząc w życie 10 października 2023 roku. Ma ona na celu poprawę efektywności energetycznej w Unii Europejskiej, zmniejszenie zużycia energii końcowej o 11,7% do 2030 roku oraz przybliżenie się do neutralności klimatycznej do 2050 roku. Państwa członkowskie mają 2 lata na dostosowanie prawa krajowego do nowych wymagań.

Nowo tworzone obiekty muszą być planowane w taki sposób, aby minimalizować zużycie energii i wody, stosować systemy wspierające niską emisyjność oraz wykorzystywać ciepło z odzysku. Spowoduje to m.in. pojawienie się aliansów i wspólnych projektów pomiędzy dostawcami ciepła a operatorami data center, którzy ciepło odpadowe wykorzystują w najlepszym razie tylko na własne potrzeby. Odzysk ciepła na potrzeby zewnętrzne na rynku polskim praktycznie nie istnieje, ale takie inwestycje na pewno się pojawią.

Centra danych o mocy przekraczającej 500 kW będą objęte obowiązkiem raportowania, choć krajowe regulacje mogą być bardziej restrykcyjne. 14 marca 2024 roku Komisja Europejska przyjęła akt delegowany EED, który szczegółowo omawia mechanizm raportowania centrów danych. Załącznik numer VII wymienia aż 30 specyficznych wskaźników, które mogą być objęte monitoringiem.

W celu zapewnienia jednolitej sprawozdawczości i dostępności danych dla ogółu społeczeństwa, powstać ma europejska baza danych o centrach danych. Informacje i kluczowe wskaźniki przekazywane do europejskiej bazy danych obejmować mają rok kalendarzowy bezpośrednio poprzedzający rok sprawozdawczy.

Podstawowe informacje o centrum danych obejmują:

- nazwę centrum danych,

- nazwę i dane kontaktowe właściciela i operatora centrum danych,

- lokalizację (kod LAU),

- rodzaj centrum danych (prywatne/komercyjne-kolokacja/komercyjne-hosting-chmura),

- rok i miesiąc rozpoczęcia działalności,

- poziom redundancji infrastruktury elektrycznej i chłodniczej.

Lista szczegółowych wskaźników:

1. zapotrzebowanie na energię wykorzystywaną przez sprzęt IT („PDIT”, w kW),

2. całkowita powierzchnia użytkowa brutto („SDC”, w metrach kwadratowych),

3. powierzchnia użytkowa netto IT („SCR”, w metrach kwadratowych),

4. całkowite zużycie energii („EDC”, w kWh),

5. całkowite zużycie energii przez sprzęt IT („EIT”, w kWh),

6. funkcje sieci energetycznej, m.in. zarządzanie popytem szczytowym (FFR),

7. średnia pojemność akumulatorów („CBtG”, w kW),

8. czas pracy baterii (TBtG),

9. całkowite zaopatrzenie w wodę („WIN”, w metrach sześciennych),

10. całkowite zaopatrzenie w wodę pitną („WIN-POT”, w metrach sześciennych),

11. ponownie użyte ciepło odpadowe poza centrum danych („EREUSE”, w kWh),

12. średnia temperatura ciepła odpadowego („TWH”, w stopniach C),

13. znamionowa wydajność chłodnicza (RCC),

14. średnia zadana temperatura powietrza dolotowego sprzętu IT („TIN”, w stopniach C),

15. rodzaje stosowanych czynników chłodniczych,

16. stopniodni chłodzenia („CDD”, w stopniodniach),

17. całkowite zużycie energii odnawialnej („ERES-TOT”, w kWh),

18. całkowite zużycie energii odnawialnej z gwarancji pochodzenia („ERES-GOO”, w kWh),

19. całkowite zużycie energii odnawialnej pozyskanej w ramach umów zakupu energii elektrycznej („ERES-PPA”, w kWh),

20. całkowite zużycie energii odnawialnej z odnawialnych źródeł energii na miejscu „ERES-OS”, w kWh),

21. wydajność serwerów („CSERV”) – suma wydajności w stanie aktywności w testach SERT lub równoważnych,

22. całkowite zasoby pamięci dyskowej storage SSD/HDD („CSTOR”, w PB),

23. przepustowość łączy ruchu przychodzącego („BIN”, w gigabajtach na sekundę),

24. przepustowość łączy ruchu wychodzącego („BOUT”, w gigabajtach na sekundę),

25. wolumen danych przychodzących („TIN”, w EB),

26. wolumen danych wychodzących („TOUT”, w EB),

27. efektywność zużycia energii (PUE): PUE = EDC/EIT,

28. efektywność zużycia wody (WUE): WUE = WIN/EIT,

29. współczynnik ponownego użycia energii (ERF): ERF = EREUSE/EIT,

30. współczynnik energii odnawialnej (REF): REF = ERES-TOT/EIT.

Paweł Olszynka, dyrektor Działu Analiz Rynku ICT (PMR)

Artykuł został przygotowany na podstawie raportu firmy badawczo-analitycznej PMR „Rynek centrów danych w Polsce 2024. Analiza rynku i prognozy rozwoju na lata 2024-2029”.