CDOBEST100Branża ITRynekPolecane tematy

Czy Chiny uniezależnią się od zachodnich technologii już w 2025 roku?

ITWIZ BEST100

Chiński rząd intensywnie wspiera rozwój lokalnego sektora nowych technologii, w tym w obszarze telekomunikacji i półprzewodników, a ogromny rynek Chin stopniowo zamyka się na dostawców technologii z innych krajów.

Firmy technologiczne mogą liczyć m.in. na zwolnienia podatkowe, a także korzystne pożyczki oraz dotacje do zakupu gruntów czy wyposażenia. Co istotne, skala takiego wsparcia ma być znacząco wyższa niż w innych krajach. W efekcie, dostępne warunki finansowania znacząco obniżają koszty kapitału dla chińskich firm. Zwiększa to ich konkurencyjność na globalnym rynku. Na to nakłada się też wiele innych aspektów wynikających wprost z gospodarczej polityki ChRL.

Takie wnioski wynikają z roboczego dokumentu Komisji Europejskiej w sprawie „znaczących zakłóceń w gospodarce Chińskiej Republiki Ludowej” opracowanego na potrzeby postępowania w zakresie ochrony handlu. Publikacja (bit.ly/3yJ0mp0) została opracowana przez Komisję Europejską w nawiązaniu do rozporządzenia Parlamentu Europejskiego w sprawie ochrony przed importem produktów oferowanych po cenach dumpingowych spoza Unii Europejskiej.

Chiny chcą się uniezależnić od technologii z Zachodu

Raport KE szczegółowo omawia realizowane w Chinach wybrane praktyki w zakresie wsparcia kluczowych segmentów gospodarki, w tym tych związanych z nowymi technologiami, a także plany dotyczące lokalnego pozycjonowania wspomnianych sektorów gospodarczych. Dokument ten stanowić ma podstawę do kolejnych, ewentualnych działań na poziomie UE.

W 2019 roku Chiny ogłosiły strategię „3-5-2” polegającą na odchodzeniu od zachodnich technologii w chińskiej administracji publicznej. Plan ten zakładał wyeliminowanie 30% zachodnich rozwiązań IT do 2021 roku, kolejnych 50% do 2022 roku i 20% do końca 2023 roku.

Działania te wpisują się w ogłoszoną w 2019 roku strategię odchodzenia od zachodnich technologii w chińskiej administracji publicznej określaną jako „3-5-2”. Plan ten zakładał wyeliminowanie 30% zachodnich rozwiązań IT do 2021 roku, kolejnych 50% w 2022 roku i pozostałych 20% do końca 2023 roku. Nieznane są faktyczne postępy w realizacji tych planów, jednak można spodziewać się, że nie zostały one porzucone.

Z drugiej strony, Chiny realizują bardzo ambitne plany informatyzacji i cyfryzacji własnego kraju. Powyższe oznacza, że ogromny rynek chiński stopniowo zamyka się na dostawców technologii z innych krajów. Choć USA i kraje europejskie również nakładają pewne ograniczenia na dostawców z Chin, to trudno tu mówić o działaniu proporcjonalnym.

Przyspieszająca chińska transformacja cyfrowa

Z perspektywy dostawców różnego rodzaju produktów rynek chiński jest wyjątkowo interesujący przede wszystkim ze względu na skalę. Sektor IT nie jest tu wyjątkiem. Wartość chińskiego rynku ITC wyniosła w 2022 roku 544,22 mld USD. Według prognoz GlobalData, będzie on rósł ze skumulowaną roczną stopą wzrostu (CAGR) na poziomie 12,13%, osiągając w 2027 roku wartość 964,47 mld USD.

Plany Chin zakładają m.in. koncentrację na wytwarzaniu najnowocześniejszych, wysokiej klasy mikroprocesorów, w tym układów neuromorficznych. Chiny chcą też przejmować zagraniczne podmioty z branży półprzewodników.

Jednocześnie, realizowane z inicjatywy chińskiej administracji plany stwarzają ogromne możliwości dla projektów związanych z wdrażaniem nowych technologii. Projektów, w dużej mierze niedostępnych dla dostawców z innych części świata. Oznacza to dalsze wzmacnianie pozycji chińskich dostawców sprzętu telekomunikacyjnego i półprzewodników.

Przykładowo, wysiłki zmierzające do zbudowania „cyfrowych Chin” wymagają m.in. modernizacji infrastruktury telekomunikacyjnej kraju. Planowany przez rząd ChRL postęp w zakresie rozwoju gospodarki cyfrowej, a w szczególności wykorzystania sztucznej inteligencji, przetwarzania w chmurze oraz wzmocnienia bezpieczeństwa cyfrowego będzie wiązał się również ze znaczącymi nakładami w obszarze sieci telekomunikacyjnych.

Rozwój branży telekomunikacyjnej został wręcz wskazany jako jeden z priorytetów w ramach chińskich Pięcioletnich Planów Rozwoju na lata 2011–2015 i 2016-2020. Z kolei najnowszy Pięcioletni Plan Rozwoju chińskiej gospodarki na lata 2021-2025 wskazuje uzyskanie niezależności i samodzielności technologicznej jako jedne z najważniejszych celów rozwoju gospodarczego kraju.

544 mld USD

wyniosła w 2022 roku wartość chińskiego rynku ITC. Według prognoz GlobalData, będzie on rósł średnio o 12,13% r/r, osiągając w 2027 roku wartość 964 mld USD.

W kontekście technologii telekomunikacyjnych plan ten uwzględnia m.in. promocję sektora telekomunikacyjnego jako jednego z najistotniejszych, rozwijających się branż; modernizację infrastruktury telekomunikacyjnej, w tym pod kątem rozwoju infrastruktury 5G, gigabitowych sieci światłowodowych, a także planów rozwoju sieci 6G. Wspierany ma być również rozwój różnego rodzaju scenariuszy wykorzystania infrastruktury telekomunikacyjnej.

Bieżące plany rozwoju chińskiej gospodarki zakładają też m.in. „przyspieszenie cyfrowej transformacji tradycyjnej infrastruktury, takiej jak transport, energia i usługi komunalne, oraz wzmocnienie budowy sieci czujników, terminali i inteligentnych systemów dyspozytorskich”.

Samowystarczalna branża telekomunikacyjna

Realizacja wspomnianych planów znajduje też odbicie w różnego rodzaju inicjatywach na poziomie administracji krajowej i lokalnej ChRL. „Uznanie przez Chiny branży sprzętu telekomunikacyjnego za kluczową dla rozwoju technologicznego gospodarki i globalnego przywództwa ma odzwierciedlenie w niezliczonych planach, politykach i strategiach ogłoszonych przez władze krajowe i regionalne. Ta sieć rządowego planowania jest wdrażana poprzez szeroki wachlarz polityk, które przynoszą korzyści firmom krajowym – kosztem firm zagranicznych” – czytamy w raporcie KE.

Polityka Chin ma skutkować tym, że chińskie firmy są w stanie działać na tzw. wysokich marżach na rynku lokalnym, co pozwala im oferować niższe ceny w innych częściach świata. Poza tym, jak czytamy w opracowaniu KE, nacisk, jaki Chiny kładą na samowystarczalność w branży telekomunikacyjnej i powiązanych, znajduje odzwierciedlenie w praktykach dotyczących zamówień publicznych i postępowań zakupowych przedsiębiorstw państwowych.

Ma to być w szczególności widoczne w odniesieniu do rozwiązań oferowanych przez branże kluczowe, w tym właśnie sektor IT. W efekcie, chińska ustawa o zamówieniach publicznych nakazuje podmiotom rządowym przyznawanie pierwszeństwa produktom krajowym przed produktami zagranicznymi, zwracają uwagę służby KE.

Autorzy analizy KE zauważają przy tym, że działania wpływające na pozycję chińskich dostawców sprzętu telekomunikacyjnego przybierają różne formy. Państwo zapewnia wsparcie firmom poprzez preferencje w zamówieniach publicznych, pożyczki poniżej rynkowych stawek, ulgi podatkowe oraz subsydia i dotacje.

Wsparcie eksportu, choćby w postaci nieoprocentowanych kredytów udzielanych przez chińskie banki, otrzymywać mają także klienci wspomnianych firm. „Agresywne finansowanie eksportu pozwoliło chińskim firmom produkującym sprzęt telekomunikacyjny podciąć konkurencję, która nie ma dostępu do tak atrakcyjnych warunków kredytowych” – podkreślają autorzy opracowania Komisji Europejskiej. Wsparcie to ma przejawiać się też w dwukierunkowej współpracy pomiędzy chińskimi dostawcami komercyjnymi a wojskowymi i rządowymi ośrodkami rozwojowymi, w tym transferami kadrowymi.

Raport Komisji Europejskiej zwraca również uwagę na wprowadzane przez chińską administrację wymogi uzyskania zezwoleń i certyfikatów przez podmioty spoza Chin zainteresowane wejściem na lokalny rynek. Dotyczy to także wymagań związanych z transferem technologii czy specyficznymi prawami własności intelektualnej.

Chińska ustawa o zamówieniach publicznych nakazuje podmiotom rządowym przyznawanie pierwszeństwa produktom krajowym przed produktami zagranicznymi, zwracają uwagę służby KE.

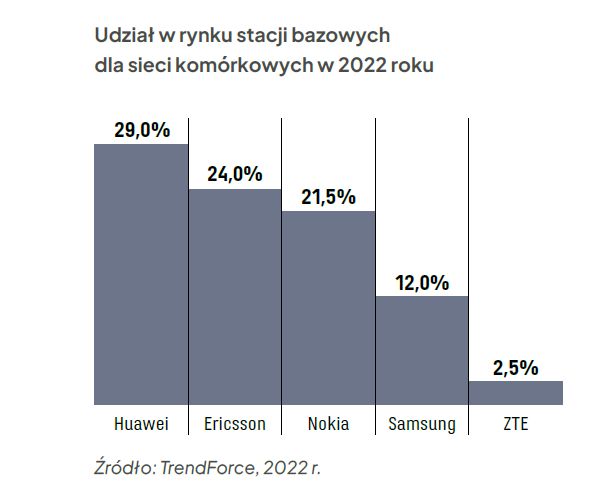

Kontekst branży telekomunikacyjnej jest tu o tyle istotny, że sektor ten ma kluczowe znaczenie dla postępującej cyfryzacji światowej gospodarki, zaś chińscy gracze mają tu wyjątkowo silną pozycję. Wiodącym chińskim dostawcą technologii telekomunikacyjnych pozostaje koncern Huawei. Na kolejnej pozycji znajduje się firma ZTE.

Według cytowanych w raporcie UE szacunków Dell’Oro Group, w 2021 roku firmy Huawei i ZTE kontrolowały ok. 40% globalnego rynku sprzętu telekomunikacyjnego. Odpowiadały też za ok. 90% obrotów chińskich producentów takiego sprzętu. Z kolei, według przytoczonych w raporcie analiz firmy TrendForce, w 2022 roku Huawei odpowiadała za dostawę 29% stacji bazowych sieci komórkowych na świecie. Dla porównania, Ericsson i Nokia dysponowały wówczas udziałem niższym o kilka punktów procentowych (Ericsson – 24%, Nokia – 21,5%).

Chińskie ambicje półprzewodnikowe

Podobna sytuacja ma miejsce na rynku półprzewodników. Tu jednak, z perspektywy interesów UE, kluczowe znaczenie ma skala powiązań globalnych łańcuchów ich dostaw. Chińskie przedsiębiorstwa odgrywają bowiem znaczącą rolę w procesach montażu, testowania i pakowania mikroprocesorów (ATP, Assembly, Test, Packaging).

Chiny są też dostawcą surowców kluczowych do produkcji nowoczesnych półprzewodników, takich jak aluminium, gal, german, fosfor, krzem, wolfram, kobalt i platyna, a także największym na świecie producentem wafli krzemowych. Jednocześnie, choć udział chińskich firm w światowym rynku półprzewodników jest szacowany na ok. 6,5%, to Chiny od 2005 roku pozostają największym rynkiem zbytu dla takich układów. Według cytowanych w raporcie KE danych z roku 2020, Chiny sprowadziły półprzewodniki o wartości 378 mld USD. W dużej mierze wynika to z faktu, że to w Chinach zlokalizowane są fabryki i montownie różnego rodzaju sprzętu, w szczególności elektroniki użytkowej, który jest następnie eksportowany na cały świat.

Chińskie ambicje w zakresie zwiększenia niezależności od zachodnich producentów mikroprocesorów mają konsekwencje w postaci potencjalnego, systemowego ograniczenia lokalnego popytu na rozwiązania półprzewodnikowe spoza Chin.

Analizy KE pokazują natomiast, że choć obecność chińskich dostawców w innych segmentach światowych łańcuchów dostaw półprzewodników – w tym faktycznej produkcji i projektowaniu – jest obecnie mniej znacząca, to Chiny mocno rozwijają się także i w tych obszarach. Niezależność i samodzielność technologiczna Chin w obszarze półprzewodników są wskazane jako najważniejsze cele rozwoju gospodarczego tego kraju m.in. w ramach aktualnego, Pięcioletniego Planu Rozwoju.

Kluczowe założenia rozwoju sektora półprzewodników

Sektora tego dotyczą, jak czytamy w opracowaniu KE, trzy główne aspekty chińskich planów. Po pierwsze, branża półprzewodników jest wprost wskazana jako jedna z 8. dziedzin, których dotyczyć mają podstawowe wysiłki w dziedzinie badań i rozwoju. Po drugie, produkcja półprzewodników ma stanowić obszar wdrażania optymalizacji przemysłowych i budowania zaawansowanych klastrów produkcyjnych. Wreszcie, w kontekście planów tworzenia cyfrowej gospodarki Chin plany zakładają m.in. koncentrację na wytwarzaniu najnowocześniejszych, wysokiej klasy mikroprocesorów, w tym układów neuromorficznych. Jako znaczące wskazywane jest też zaangażowanie chińskiego rządu w działania zmierzające do przejmowania zagranicznych podmiotów z branży półprzewodników.

Efekt jest taki, że w Państwie Środka przybywa nowych, związanych z branżą półprzewodników inicjatyw rozwojowych i gospodarczych. Tylko w 2020 roku w Chinach powstało niemal 23 tys. firm związanych z branżą półprzewodników. Z kolei wiodące chińskie przedsiębiorstwa z tego sektora systematycznie rozszerzają skalę i zakres działalności.

Według danych z 2020 roku w pierwszej trójce największych chińskich producentów z sektora półprzewodników znalazły się kolejno firmy: należąca do koncernu Huawei spółka HiSilicon, Semiconductor Manufacturing International Corporation (SMIC), a także Jiangsu Changjiang Electronics Technology (JCET).

Chińskie ambicje w zakresie zwiększenia niezależności od zachodnich producentów mikroprocesorów mają konsekwencje w postaci potencjalnego, systemowego ograniczenia lokalnego popytu na rozwiązania półprzewodnikowe oferowane przez producentów spoza Chin. To z kolei nie pozostaje bez wpływu na funkcjonowanie globalnego rynku.

Niezależność i samodzielność technologiczna Chin w obszarze półprzewodników są wskazane jako kluczowe cele rozwoju gospodarczego tego kraju m.in. w ramach aktualnego, Pięcioletniego Planu Rozwoju.

W opracowaniu KE czytamy, że „ponadnarodowy podział pracy przyczynił się do osiągnięcia wysokiego poziomu efektywności gospodarczej i innowacyjności w branży oraz do sukcesu łańcucha wartości półprzewodników”. Jednocześnie, silne powiązania pomiędzy poszczególnymi uczestnikami łańcuchów dostaw półprzewodników – i elektroniki w ogóle – sprawiają, że transgraniczne zakłócenia w funkcjonowaniu jednego z segmentów łańcucha dostaw mogą potencjalnie zwielokrotnić problemy w innym obszarze.

Równocześnie, jak zauważają autorzy analizy, Chiny konsekwentnie realizują politykę zapewniającą lokalnym przedsiębiorstwom przewagę, która wpływa na funkcjonowanie innych rynków.

Zaostrzenie kursu czy analogiczne wsparcie?

Chiński system gospodarczy jest wyjątkowy w skali świata. Socjalistyczna gospodarka rynkowa zakłada bowiem m.in. dominację własności państwowej, rozbudowany system planowania gospodarczego, a także interwencjonistyczną politykę państwa wspartą różnego rodzaju narzędziami pomagającymi realizować cele gospodarcze.

Jednocześnie, władze ChRL uznają m.in. ogromne znaczenie technologii cyfrowych dla możliwości zapewnienia dalszego, dynamicznego wzrostu gospodarczego. Nie wahają się też korzystać z dostępnych narzędzi, aby wspierać realizację własnych celów w tym obszarze. W dzisiejszym świecie, działania takie nie pozostają bez wpływu na funkcjonowanie innych rynków, zwłaszcza w przypadku tak dynamicznie zmieniających się branż, jak ICT.

6,5% – na tyle szacowany jest udział chińskich firm w światowym rynku półprzewodników. Jednak to Chiny od 2005 roku pozostają największym rynkiem zbytu dla takich układów. Według danych KE z roku 2020, Chiny sprowadziły półprzewodniki o wartości 378 mld USD.

Fakt, że KE poddała branże sprzętu telekomunikacyjnego i półprzewodników tak wnikliwej analizie może zwiastować kolejne działania. Publikacja KE może zarazem stanowić dodatkowy argument dla europejskich podmiotów skarżących się na nieuczciwą konkurencję ze strony chińskich rywali.

Podobne działania, w których uwzględnione są wnioski z przytoczonego w tym artykule opracowania Komisji Europejskiej, zostały już uruchomione m.in. na wniosek Europejskiej Federacji Przemysłu Parkieciarskiego FEP i w odniesieniu do wielowarstwowych podłóg drewnianych, a także lizyny na wniosek francuskiej firmy METEX NØØVISTAGO.

Trudno spodziewać się, że praktyki Chin zostaną uznane za niezagrażające interesom europejskich konkurentów. To z kolei może zwiastować kolejne ruchy wymierzone w dostawców chińskich, co w efekcie może zaostrzyć rywalizację gospodarczą Europy z Państwem Środka, przynajmniej w kontekście branż o dużym znaczeniu dla cyfrowej transformacji. Może jednak oznaczać uruchomienie na szczeblu europejskim programów zmierzających do wzmocnienia własnego rynku.