BiznesCloud computingPREZENTACJA PARTNERA

Dostosowujemy się do potrzeb nowoczesnego biznesu

Executive ViewPoint

Z Wojciechem Machem, dyrektorem zarządzającym GFT Poland, rozmawiamy o nowym podejściu do rozwoju systemów bankowych. Pokazujemy, jak nowoczesne technologie, w tym cloud computing oraz rozwiązania neobankowe, wspierają tradycyjne banki w cyfrowej transformacji.

Czym zajmuje się GFT?

Jesteśmy firmą technologiczną skupioną na bankowości. Obsługujemy największe banki na świecie. Pracujemy z całym spektrum instytucji finansowych. Mamy więc dobry wgląd w to, co się dzieje zarówno w dużych, tzw. tradycyjnych bankach, jak i w bankach nowej generacji, opartych na rozwiązaniach Cloud Native. Fascynujące jest to, w jaki sposób poszczególne firmy z tego sektora ze sobą konkurują.

Z jaką konkurencją mierzą się dziś tradycyjne banki? Czy są to banki wirtualne? Co stanowi ich przewagę?

Żyjemy w świecie, który coraz szybciej idzie do przodu, i to właśnie technologia pomaga zrozumieć dynamicznie ewoluujące potrzeby klientów. Projektując bank od początku w chmurze, możemy użyć najnowszych narzędzi, które pozwalają na lepsze i szybsze wdrażanie coraz to nowszych rozwiązań dla klienta. To właśnie technologia daje realną przewagę w bankowości, a nie nowe wariacje na temat tradycyjnych produktów bankowych, takich jak kredyt czy fundusz inwestycyjny. Coraz trudniej też konkuruje się ceną i funkcjonalnościami.

Wracając do pytania. Trudno dziś mówić o tradycyjnym banku, bo wiele z nich dokonało w ostatnim czasie ogromnej transformacji. Banki, które dobrze znamy, mają istotną przewagę nad innymi, dopiero powstającymi instytucjami – zaufanie klientów. Dlatego większość z nas to właśnie bankom przekazuje pod opiekę swoje fundusze. Banki należą do Bankowego Funduszu Gwarancyjnego, który również podświadomie zwiększa poczucie bezpieczeństwa. To wszystko pozwala łatwiej zdobywać konsumentów, a potem długo z nimi współpracować.

Po to właśnie skrupulatnie dopracowywane są oferty banków – powstają różnorodne rodzaje kont: od tych dla najmłodszych aż do ofert dla bardziej dojrzałych klientów, z uwzględnieniem potrzeb każdego z etapów życia. Ułatwiają to nowoczesne rozwiązania corebankingowe, które dają dostęp do jednej skonsolidowanej bazy danych klientów, czyli do jednego źródła prawdy o użytkownikach naszych usług. Wszystkie te informacje są oczywiście przetwarzane i analizowane w czasie rzeczywistym.

Podsumowując, banki wirtualne oparte są na rozwiązaniach architektonicznych, które ułatwiają wdrożenie tego, co proponują dziś FinTechy. Dzięki technologii, zwłaszcza cloud computing i zaawansowanym rozwiązaniom CI/CD, mogą one skrócić czas wprowadzenia nowych funkcjonalności oraz ograniczyć koszty związane z istniejącymi systemami i rozbudowaną siecią oddziałów. Prościej mówiąc, można dzięki nim zaoferować te same produkty, ale taniej i lepiej dopasowane. Dlatego tradycyjne banki muszą przemyśleć mocno swoje strategie, jeśli chcą być atrakcyjne dla nowych generacji wchodzących na rynek pracy. To jest właśnie główny powód tego, że sektor bankowy ulega tak intensywnej transformacji.

Dzięki technologii, zwłaszcza cloud computing i zaawansowanym rozwiązaniom CI/CD, banki wirtualne mogą skrócić czas wprowadzenia nowych funkcjonalności oraz ograniczyć koszty związane z istniejącymi systemami i rozbudowaną siecią oddziałów. Prościej mówiąc, można dzięki nim zaoferować te same produkty, ale taniej i lepiej dopasowane. Dlatego tradycyjne banki muszą przemyśleć mocno swoje strategie.

W jaki sposób banki dokonują tej zmiany?

Przykładowo Standard Chartered, jeden z największych banków na świecie, stwierdził, że otworzy – obok tradycyjnego biznesu – mobilny bank MOX, sformatowany pod ludzi na początku kariery. Jest to w pełni wirtualny bank, funkcjonujący wyłącznie w oparciu o aplikację mobilną. Standard Chartered stworzył go – wspólnie z GFT – w ciągu 18 miesięcy. Nowy bank wykorzystuje jako system core banking Thought Machine Vault i został w całości wdrożony w chmurze Amazon Web Services.

MOX otrzymał za rok 2021 nagrodę Celent Model Bank Award for Retail Digital Banking. Doceniono jego innowacyjność – w banku tym kredyt przyznawany jest w zaledwie 15 minut przez algorytm AI. Dostępne są w nim mikropłatności za pośrednictwem WeChat Pay. Kierownictwo Standard Chartered pokazało, że rozumie potrzeby nowych pokoleń klientów, a technologia pozwoliła dotrzeć do nich za pomocą nowych kanałów.

Projekt Standard Chartered udowadnia, że tradycyjne banki – jeśli chcą – potrafią rzucić rękawicę bankom wirtualnym. Mają też wspomnianą przewagę, czyli zaufanie klientów i sporą ich bazę. Startują przecież z 10 mln użytkowników, a nie od zera.

90% projektów dla HSBC realizowane jest przez zespół GFT w Polsce. Odpowiadamy w tym banku m.in. za projekty związane z przygotowaniem do wejścia w chmurę w zakresie security, konteneryzacji czy przenoszenia workloadów.

Na co stawiają nowe instytucje?

Banki wirtualne dzięki wykorzystaniu nowoczesnych narzędzi – w tym chmurowych – oferują usługi dla tzw. Digital Natives. Najmłodsze pokolenia inaczej kupują, myślą, używają innych narzędzi. Jednocześnie już pracują i zarabiają, i będą to robić przez kolejne 30–40 lat. Potrzebują więc nowych doświadczeń w kontakcie z bankiem – zintegrowanej platformy finansowej na swoim smartfonie. Platformy, która daje im możliwość dokonywania mikropłatności, między innymi w grach, za usługi Ubera czy za wynajęcie hulajnogi w mieście. Wymagają wręcz łatwego dostępu do zewnętrznych Value Added Services.

Memento mori, które wisi nad współczesnymi bankami, brzmi: jeśli nie zadbasz o ofertę dla nowych generacji, to za 20 lat nie będziesz miał dostępu do cennej grupy klientów. I nie chodzi tu o popularne już w Polsce „konto dla nastolatka”, które trzeba założyć w placówce banku z odręcznym podpisem i wymaganą papierologią.

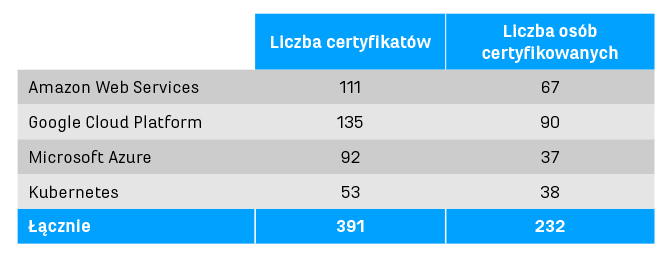

POZIOMY PARTNERSTW „CHMUROWYCH” GFT W POLSCE

Amazon Web Services: Advanced Consulting Partner

Google Cloud Platform: specjalizacja: Application Development – Services, w sektorze Financial Services and Industrial Goods & Manufacturing

Microsoft Azure: status Gold w obszarach: Cloud Platform, Data Analytics, Application Development, Application Integration, DevOps

KOMPETENCJE CHMUROWE GFT W POLSCE

W jaki sposób banki wirtualne wykorzystują w konkurencji z tradycyjnymi bankami najnowsze rozwiązania technologiczne?

Mamy tu do czynienia z dwiema rzeczami. Po pierwsze jest to tzw. Customer Touch Point, czyli moment założenia konta czy spłaty raty kredytu. W bankach chmurowych może się to dziać w trybie 24/7 przez chatbota wspieranego algorytmami AI. W przypadku kredytów, w 99% przypadków załatwiłoby to sprawę. Systemy przeciwdziałające praniu brudnych pieniędzy, oceniające profil klienta, działają automatycznie przez całą dobę. Tymczasem przedstawiciele starszych pokoleń konsumentów często są wciąż przyzwyczajeni do tego, że muszą wyjść wcześniej z pracy, by coś załatwić w banku i zdążyć z tym przed zamknięciem placówki. Brak konieczności wizyty w oddziale to jedna z największych przewag nowoczesnych banków.

Drugą przewagą banków wirtualnych jest szybkość działania. Wciąż dużo instytucji finansowych w Polsce funkcjonuje w oparciu o tradycyjną infrastrukturę, często komputery klasy mainframe. W takiej sytuacji dodanie nowych funkcjonalności to projekt co najmniej na kwartał. Poza tym często wymaga to wyłączenia jakiejś usługi, np. na weekend.

Tymczasem nowoczesne banki działają bardziej jak media społecznościowe. Wyznaczają dokładnie sprofilowaną podgrupę użytkowników i tylko im udostępniają nową funkcjonalność i pozwalają ją testować. Tacy „wybrańcy” są zadowoleni, że mają coś, czego nikt inny jeszcze nie używa. W taki sposób ulepszenia i poprawki mogą być wprowadzane nawet codziennie.

Istotny jest też wspomniany już dostęp do Value Added Services. Aby korzystać z aplikacji do zamawiania jedzenia czy hulajnóg, trzeba zarejestrować kartę w wielu różnych usługach. Jest to czasochłonne i wymaga podania danych wrażliwych. Jeśli mam dostęp do tych usług w aplikacji bankowej przez Value Added Services, nie tylko mogę swobodnie z nich korzystać, ale także uwierzytelnić się do nich raz i mieć poczucie pełnego bezpieczeństwa.

Podsumowując, dziś nie chodzi przede wszystkim o koszty, a o Customer Experience. Po dwóch latach pandemii działamy szybciej, jesteśmy przyzwyczajeni do tego, że wszystko jest dostępne online. Jeśli czegoś nie mogę załatwić z domu, to tego nie chcę. To już się nie cofnie. Zmiany w sposobie myślenia pozostaną z nami. Na szczęście coraz lepiej rozumieją to też zarządy banków.

1500

to liczba pracowników GFT Poland w Łodzi, Warszawie, Krakowie, Poznaniu i w innych miastach. W roku 2022 firma zamierza zwiększyć tę liczbę o kolejne 20%.

W jaki sposób wirtualne banki podchodzą do projektów cyfrowej transformacji?

Podejście do technologii czy do chmury nie jest uzależnione od tego, czy jest się bankiem tradycyjnym czy FinTechem. Wszystko zależy od leadershipu technologicznego. Także w klasycznych bankach widzimy liderów technologicznych, którzy nie boją się postawić na nowoczesne rozwiązania. Wręcz współtworzą ich przyszłość. Obserwujemy również firmy cyfrowe, gdzie sposób myślenia o technologiach jest bardzo tradycyjny.

Przedstawiciele Amazon Web Services, Google Cloud, Microsoft uważają, że edukacja odgrywa kluczową rolę w budowaniu świadomości liderów technologicznych. Dlatego też na Akademii Leona Koźmińskiego GFT Poland stworzyło własne studia podyplomowe, gdzie wyjaśniamy dokładnie i na prawdziwych przykładach, czym jest chmura, jak ona działa i co może dać. W ten sposób kształcimy przyszłych liderów, zarówno dla GFT, jak i dla naszych klientów. Szkolimy przyszłych CIO, którzy odpowiadają za strategię technologiczną, i tym samym sprawiamy, że nasz kraj staje się nowocześniejszy.

Powodem migracji do chmury zawsze jest chęć zwiększenia elastyczności, skrócenie z kwartałów do tygodni szybkości dostarczania nowych produktów i usług, a także zastosowanie rozwiązań pozwalających na wdrożenie idei klientocentryczności. Chmura daje też dostęp do światowej klasy narzędzi, zwłaszcza w zakresie algorytmów AI i Machine Learning.

Czy wśród Waszych klientów widać tego typu światłe podejście do wykorzystania chmury?

Przykładem światłego podejścia do IT jest jeden z naszych klientów, którego kierownictwo od razu zaznaczyło, że nie chce uczyć się od zera tego, co daje chmura, lecz ma ochotę czerpać z wiedzy doświadczonego partnera technologicznego. W tym momencie pojawiła się przestrzeń na współpracę z GFT w zakresie wykorzystania platformy Google Cloud.

Możemy pochwalić się również referencją od jednego z największych banków na świecie HSBC, dla którego jesteśmy głównym partnerem chmurowym. Jest to też największy przykład zastosowania Google Cloud w sektorze bankowo-finansowym. Aż 90% projektów dla HSBC realizowane jest zresztą przez nasz zespół w Polsce. Odpowiadamy w tym banku m.in. za projekty związane z przygotowaniem do wejścia w chmurę w zakresie security, konteneryzacji czy przenoszenia workloadów.

Od niedawna realizujemy także bardzo ciekawy projekt chmurowy związany z migrowanym do chmury systemem core banking.

Nowoczesne banki działają bardziej jak media społecznościowe. Wyznaczają dokładnie sprofilowaną podgrupę użytkowników i tylko im udostępniają nową funkcjonalność i pozwalają ją testować. Tacy „wybrańcy” są zadowoleni, że mają coś, czego nikt inny jeszcze nie używa. W taki sposób ulepszenia i poprawki mogą być wprowadzane nawet codziennie.

W jaki sposób najlepiej podejść do migracji do chmury?

Nie ma sensu wchodzenie do chmury tylko po to, by w niej być. Na pewno nie będzie taniej i lepiej, a sam proces będzie kosztował sporo pracy. Nie polecam też totalnego „Lift & Shift”. Będąc fair w stosunku do naszych klientów, odradzamy im takie podejście. Dobrze przygotowane i przeprowadzone wdrożenie da klientowi możliwości rozwoju, zapewni wymagany poziom zwinności i ograniczy koszty.

W jaki sposób się to dzieje?

Po pierwsze, zwiększamy skalowalność i elastyczność infrastruktury IT – płacimy tylko za wykorzystane zasoby. Przykładowo, jeżeli angażujemy zasoby obliczeniowe przez cały czas, to nie ma sensu przerzucać ich do chmury. Okaże się to droższe, bo będzie trzeba płacić za maszynę wirtualną, dysk, transmisję danych…

Jednocześnie ta sama funkcjonalność usług cloud okazuje się zbawienna, jeśli do chmury przeniesiemy mniej priorytetowe obliczenia. Możemy wtedy wynająć moc np. 1000 procesorów na kilka, kilkanaście lub kilkadziesiąt minut. Koszty wówczas są minimalne, a biznes znacznie szybciej otrzymuje potrzebne informacje. Firma w takiej sytuacji płaci za to ułamek kosztów tradycyjnej infrastruktury.

Coraz częściej też tylko w chmurze dostępne są wszystkie narzędzia związane z e-commerce. Oszczędności i swobody oferowanej przez cloud computing potrzebują również duże, światowe firmy. Do tego jednak potrzebna jest odwaga do wprowadzenia zmian – dla wielu organizacji niekiedy rewolucyjnych.

Jest duże zainteresowanie tzw. Data Processing w chmurze, czyli dostępem do dużych, łatwo skalowanych baz danych oraz narzędzi Business Intelligence. Klienci pytają też o systemy wolumenowe. W chmurze możemy zagwarantować ich bardzo wysoką dostępność. W przypadku firm globalnych ważne jest to, że – dzięki rozrzuconym na całym świecie regionom – dane rozwiązanie będzie dostępne wszędzie tam, gdzie działamy.

Jakie rozwiązania klienci przenoszą do chmury?

Jest duże zainteresowanie tzw. Data Processing w chmurze, czyli dostępem do dużych, łatwo skalowanych baz danych oraz narzędzi Business Intelligence. Klienci pytają też o systemy wolumenowe. W chmurze możemy zagwarantować ich bardzo wysoką dostępność. W przypadku firm globalnych ważne jest to, że – dzięki rozrzuconym na całym świecie regionom – dane rozwiązanie będzie dostępne wszędzie tam, gdzie działamy.

Jakie są powody migracji do chmury?

Powodem zawsze jest chęć zwiększenia elastyczności, skrócenie z kwartałów do tygodni szybkości dostarczania nowych produktów i usług, a także zastosowanie rozwiązań pozwalających na wdrożenie idei klientocentryczności. Chmura daje też dostęp do światowej klasy narzędzi, zwłaszcza w zakresie algorytmów AI i Machine Learning. W chmurze są one dużo łatwiej dostępne, a często zdarza się, że po prostu nie ma podobnych rozwiązań on-premises.

Jacy są najważniejsi partnerzy GFT w tego typu projektach?

Mamy strategiczne partnerstwa ze wszystkimi kluczowymi dostawcami chmury. Microsoft, Google Cloud i Amazon Web Services oferują dostęp zarówno do potężnej infrastruktury IT, jak i do zaawansowanych narzędzi chmurowych. Wciąż inwestujemy w rozwój naszych kompetencji. Od niedawna mamy np. nową specjalizację AWS w sektorze Financial Services.

Do tej oferty GFT dokłada swoje doświadczenie w bankowości i ekspertów chmurowych. Łączymy więc know how w systemach bankowych i usługach chmurowych. Co ważne, posiadamy w zespole kilkanaście osób z bardzo unikalnymi certyfikatami. Mamy pracownika, który jest jedną z 15 osób na świecie, posiadających najwyższy poziom certyfikacji w zakresie chmury hybrydowej Google. Jest to menedżer z kilkunastoma latami doświadczenia w projektach cloud computing.

Wspomniałeś o rozwiązaniach dedykowanych dla banków…

To prawda, do rozwiązań chmurowych dokładamy partnerstwa z dostawcami rozwiązań neobankingu. Jednym z naszych partnerów jest firma Thought Machine, z którą zrealizowaliśmy wiele projektów. Pracownicy GFT otrzymali jako jedni z pierwszych certyfikację tej firmy, która oferuje bardziej framework niż gotowy produkt. Niedawno w oparciu o rozwiązanie Thought Machine nasi specjaliści z Polski zbudowali – w zaledwie 6 miesięcy – nowy, w pełni cyfrowy bank dla Al Rajhi Bank Malaysia. Co ciekawe, jest to bank oparty na prawie szariatu. We wszystkich produktach przygotowanych dla banku musieliśmy więc uwzględnić kontekst kulturowy czy religijny.

W rozwiązaniach Thought Machine wszystko da się ułożyć z gotowych „klocków”. Al Rajhi Bank Malaysia wykorzystuje system GFT BankLiteX działający w chmurze Amazon Web Services. W ramach tego projektu bank zdecydował się na całkowitą przebudowę technologiczną produktów, usług i kanałów bankowości cyfrowej.

Naszymi partnerami są także Mambu, Temenos i Bankable. Ostatnia z tych firm oferuje rozwiązanie, które w ciągu zaledwie kilku tygodni pozwala dostarczać gotowe funkcje neobankingowe. To jest właśnie ta szybkość i elastyczność chmurowa. Bankable pracuje dla wielu firm spoza sektora bankowego, które chcą mieć własne karty lub systemy lojalnościowe.

Ostatnie dwa lata były ogromnym wyzwaniem dla sektora bankowości. Banki musiały odnaleźć się w lockdownie, częściowym powrocie do normalności, kolejnym zamknięciu, wojnie w Ukrainie, szybko rosnącej inflacji itd. To wymaga od nich wielkiej elastyczności, zarówno w zakresie wykorzystywanych technologii, jak i podejścia do realizacji projektów i wdrażania nowych pomysłów.

Od dwóch lat dużo mówi się o przyspieszonej transformacji. Czy widać to w wynikach GFT?

W roku 2021 Grupa GFT osiągnęła najlepsze w historii przychody i zyski. Polski oddział GFT ma znaczący wkład w ten wynik. Wzrost przychodów Grupy GFT w roku 2021 wyniósł 27%, a zysku EBT 184%. Wpływ na to miał stale utrzymujący się popyt na kompleksowe rozwiązania wspierające proces cyfryzacji oraz aktywne zarządzanie kosztami administracyjnymi. Na rok 2022 prognozowany jest dalszy wzrost przychodów.

Niezmiennie udowadniamy, że potrafimy szybko reagować na zmiany i dostosowywać się do potrzeb nowoczesnego biznesu. Dzięki temu w minionym roku poszerzyliśmy bazę naszych klientów i zwiększyliśmy zasięg działania na kluczowych rynkach. Nasi klienci wiedzą, że – niezależnie od stopnia skomplikowania projektu – są z nami bezpieczni i mogą na nas polegać. Rozwiązania GFT w zakresie cyfryzacji pomagają im zwiększyć wydajność, produktywność i efektywność, a także poprawiać konkurencyjność.

Czy dobre wyniki przekładają się na wzrost zatrudnienia?

W Polsce w roku 2021 podwoiliśmy liczbę klientów. Za tym poszedł wzrost zatrudnienia o 45%. Współpracujemy z 1500 utalentowanymi osobami w Łodzi, Warszawie, Krakowie, Poznaniu i w innych miastach. W roku 2022 zamierzamy zwiększyć tę liczbę o kolejne 20%. Wszystko to jest efektem intensywnej pracy i strategii rozwoju, którą opieramy na ekspansji, pozyskiwaniu nowych klientów i współpracy z kluczowymi partnerami.