Branża ITRynekPolecane tematy

IDC: rynek ICT w Polsce w roku 2022 i perspektywy na 2023

Z analitykami IDC Poland rozmawiamy o: wielkości rynku ICT w Polsce w roku 2022; perspektywach rozwoju głównych segmentów tego rynku – sprzętu, usług IT, oprogramowania, usług cloud computing – w roku 2023 i najbliższych 5 latach; a także najbardziej dynamicznych segmentach takich, jak Governance Risk and Compliance czy Artificial Intelligence Platforms.

Jaka była wartość rynku ICT w Polsce w roku 2022? Jak oceniliście jego wzrost?

Jarosław Smulski, Senior Program Manager, Systems & Infrastructure Solutions, IDC Poland: Wzrost był duży, bo w dolarach aż o 11,4 proc. Wartość całego rynku ICT to 24,5 mld USD. Przebiliśmy tym samym 100 mld zł! Na rynek IT przypada 18 mld USD. Urósł on o 14,7%. Usługi telekomunikacyjne zaś to 6,5 mld USD (wzrost o 3,1%).

Ewa Zborowska, Research Director, IDC Poland: Jeśli zaś chodzi o rynek usług – także z usługami biznesowymi takimi, jak Business Process Outsourcing czy doradztwo – to w roku 2022 jego wartość wyniosła 4,6 mld USD przy średniorocznym tempie wzrostu na poziomie 5,9%. W roku 2027 jego wartości wyniesie więc 6,1 mld USD.

Usługi IT to 3,7 mld USD (wzrost o 5,7%). W ciągu najbliższych, 5 lat prognozowany wzrost średnioroczny to 5,8%. Rynek w roku 2027 będzie wart 4,8 mld USD. Największa cześć to usługi projektowe czyli integracja, wdrożenie oprogramowania czy dostosowanie go do indywidualnych potrzeb. Na drugim miejscu są usługi Managed Services, których wartość osiągnęła już 950 mln USD. Najmniejszy zaś rynek to usługi wsparcia.

Spodziewacie się jakiegoś „tąpnięcia” rynku w roku 2023? Dużo mówi się o spowolnieniu spowodowanym wysoką inflacją i wojną w Ukrainie.

E.Z.: Zgodnie z dostępnymi nam danymi nie. Choć mam wrażenie, że cały czas jest wyczekiwanie na rynku. Ciągle słyszymy o nadchodzącym kryzysie w kolejnym kwartale, który nie następuje. Żadna z firm, z którymi rozmawiamy nie spodziewa się spadku w sprzedaży usług, przynajmniej w Polsce.

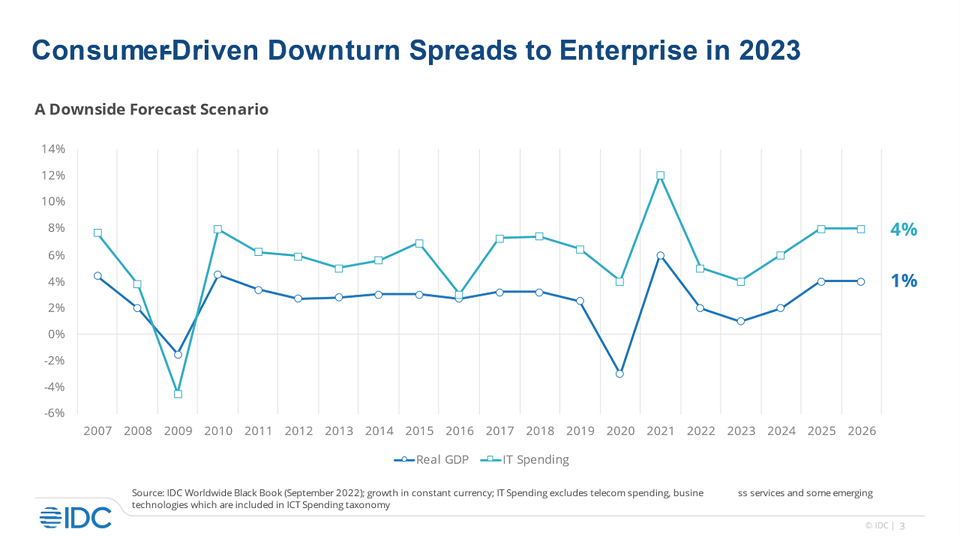

Ewa Lis-Jeżak, dyrektor zarządzająca, IDC Poland: Spowolnienie, które widzieliśmy w ogólnych liczbach globalnych wydatków na IT to jest jedynie zmniejszeniem tempa wzrostu, po ogromnym przyspieszeniu w okresie pandemii. Ten wzrost po prostu się wypłaszcza. Istnieje też rozziew między wzrostem PKB a wzrostem wydatków na IT. Zaobserwowaliśmy to po raz pierwszy w historii naszych badań w roku 2020. Trzy lata temu nastąpił spadek PKB przy jednoczesnym wzroście wydatków na IT.

Tak naprawdę zmianę tę widać już w roku 2016, kiedy nastąpił realny początek cyfrowej transformacji. Wówczas nastąpiła zmiana postrzegania IT. CIO stał się zaś członkiem zarządu odpowiadającym również za rozwój biznesu.

Wiktor Markiewicz, Senior Research Analyst, IDC Poland: Po raz pierwszy wydatki na IT przestały być postrzegane jako „cost center” i stały się „business enablerem”, wpływając na poprawę konkurencyjność na rynku.

E.L-J.: Na początku pandemii największe wzrosty obserwowaliśmy w sprzedaży sprzętu i rozwiązań bezpieczeństwa. Dziś koncentrują się na narzędziach do Data Analytics czy IT Intelligence.

W.M.: Rynek, którym się zajmuję obecnie – Data Management – osiąga dziś dwucyfrowe wzrosty.

Jak wygląda rynek oprogramowania w Polsce?

J.S.: Wartość tego segmentu rynku w 2022 roku wyniosła 2,9 mld USD. Oznacza to wzrost o 13,8%, w tym Application Development i Deployment wzrósł o 14,2%, Application – 14,1%, a System Infrastructure Software – 12,6%. Tak więc rynek ten rozwija się w miarę równo. Na samą sprzedaż aplikacji przypada 1,5 mld USD.

E.Z.: Dodajmy, że liczby te obejmują zarówno sprzedaż wersji on-premise, jak i oferowanych w modelu cloud computing. W niektórych kategoriach rozwiązań on-premise nie mamy już jednak do czynienia nie tylko z dwucyfrową dynamiką, a wręcz widać trend spadkowy.

Edyta Kosowska, Program Manager, IDC European Enterprise Applications Program: Najszybciej, jak możesz się spodziewać, rośnie wszystko to, co jest związane ze sztuczną inteligencją, czyli w naszej nomenklaturze z Artificial Intelligence Platforms. W tym segmencie rynku widać wzrosty powyżej 20%. Na topie są też oczywiście rozwiązania Robotic Process Automation.

Co ciekawe w 2022 roku spore wzrosty osiągnęły także duże, tradycyjne rynki takie, jak Enterprise Resource Management, który rozumiemy szerzej niż samo oprogramowanie klasy ERP. Podobnie jest także z oprogramowaniem w kategorii cyberbezpieczeństwa. W tej kategorii najszybciej, bo o ok. 30%, wzrosła sprzedaż narzędzi Governance Risk and Compliance.

W.M.: Warto podkreślić, że Polska wyróżnia się pod tym względem na tle pozostałych rynków w Europie Środkowo-Wschodniej, bo tam najszybciej rosnącą kategorią rozwiązań cyberbezpieczeństwa są usługi, a nie oprogramowanie.

E.L-J.: Tak, jak wiele zmieniła pandemia, tak też i obecnie wojna w Ukrainie. Kiedy w połowie 2023 roku zrobiliśmy badanie na temat priorytetów związanych z wydatkami na IT, to przedstawiciele firm i organizacji z Europy Środkowo-Wschodniej na pierwszym miejscu stawiali te związane z cyberbezpieczeństwem. W Europie Zachodniej na pierwszym miejscu była kategoria Data Management.

A jak wygląda sytuacja dostawców sprzętu?

J.S.: Sprzęt bardzo dobrze się trzymał w roku 2022. Dodatkowo w całej Europie, także w Polsce, mieliśmy do czynienia z problemami z realizacją zamówień. W II połowie roku, kiedy nastąpiła poprawa w działaniu globalnych łańcuchów, dostaw wydatki na sprzęt wystrzeliły. Wzrost ten był nieco sztuczny i wyniósł aż 23 proc. w kategorii Enterprise Infrastructure, czyli serwerów, systemów pamięci masowych czy urządzeń sieciowych. Natomiast segment Devices – komputerów, peryferiów, telefonów komórkowych i wearables – wzrósł o prawie 18%, do 9 mld USD.

E.K.: Widzimy też duży wzrost w sprzedaży oprogramowania powiązanego ze sprzedażą sprzętu, w tym systemów operacyjnych.

Czy w tym roku widzicie spowolnienie w sprzedaży sprzętu?

J.S.: Zdecydowanie tak. Choć na razie „rolujemy” recesję z I połowy 2023 roku na drugą połowę. Na minusie są wszystkie kategorie, poza Infrastructure as a Services. Rynek sprzętu ma największy udział, a to oznacza, że cały rynek ICT świeci nam się na czerwono. Choć spadek ma być w okolicach 1%. Sam rynek IT to już spadek o 3%. Czeka nas więc w tym roku niewielka korekta związana z 10 proc. spadkiem sprzedaży sprzętu IT.

E.Z.: Wzrost popularności rozwiązań sprzętowych Pay-as-You-Use może wpływać na mniejszą chęć do zakupu rozwiązań IaaS.

J.S.: Pozostałe kategorie są na plusie. Sprzedaż oprogramowania ma wręcz urosnąć o 10%. Ale kategoria ta nie jest w stanie zrównoważyć spadków w sprzęcie.

E.K.: Za wzrosty w segmencie oprogramowania w całej Europie, odpowiadają regulacje, np. związane z e-fakturowaniem, a w Polsce także dostosowaniem się do wprowadzenia Krajowego Systemu e-Faktur.

E.Z.: Z kolei usługi IT – łącznie z biznesowymi – wzrosną w tym roku o 5,4%. Najszybciej rosnąć będą kategorie Managed Services i cloud computing, a także usługi projektowe, choć zmienił się ich charakter. Nie trwają 2-3 lata. Muszą zakończyć się i przynieść efekt w znacznie krótszym terminie, albo w etapach, po których klient osiąga konkretny efekt biznesowy.

Wspomniałaś o chmurze obliczeniowej, rośnie równie szybko jak w poprzednich latach?

E.Z.: W roku 2022 było to 1,3 mld USD, co oznacza 30 proc. wzrost w porównaniu do roku 2021. Ostateczny wynik może być jeszcze wyższy. Trzeba też pamiętać, że u nas ta kategoria jest zawarta częściowo w sprzęcie, a częściowo w oprogramowaniu. Do roku 2027 rynek cloud computing ma rosnąć o ok. 22,7% i jest to poziom europejski. W roku 2026 przychody dostawców usług cloud computing mają wynieść 2,8 mld USD.

Największą część rynku stanowi Software as a Service. Odpowiada za 68% całej sprzedaży usług cloud computing. Jest to jednak też najwolniej, ze względu na skalę, rozwijająca się część rynku. Średnioroczny wzrost tego segmentu to ok. 18,5%.

Pozostała część rynku chmury obliczeniowej jest podzielona praktycznie po równo, po 16%, pomiędzy Infrastructure as a Service i Platform as a Service. Choć po raz pierwszy w historii PaaS w roku 2022 wyprzedził pod względem wartości IaaS. Ma też rosnąć szybciej, średnio o 35%, podczas gdy dla kategorii Infrastructure as a Service wskaźnik ten wyniesie 25%.

Trzeba pamiętać, że w kategorii PaaS zawarte są wszelkie narzędzia związane z wykorzystaniem algorytmów Artificial Intelligence i Machine Learning.

E.K.: Co ciekawe, w roku 2022 w Europie Zachodniej przychody z rozwiązań z kategorii Enterprise Resource Management po raz pierwszy były wyższe w chmurze niż sprzedaż wersji on-premise. W Polsce przychody ze sprzedaży systemów ERP w chmurze stanowią ok. 40% rynku.

E.Z.: Ale też rosną najszybciej, w tempie prawie 29 proc. To jeden z najwyższych wyników w sprzedaży usług cloud computing w Polsce. Szybciej rośnie tylko, ale z niskiego poziomu, kategoria Artificial Intelligence Platforms, o 32,9%.

A jak szybko rośnie rynek analityki danych?

W.M.: My mówimy o rynku Data Management, którego wzrost napędzają inwestycje w narzędzia oferowane w modelu cloud computing. Mamy ty do czynienia z dwucyfrowymi wzrostami nie tylko w Europie, ale i w Polsce. Z kolei rynek wersji on-premise jest płaski. W Data Management także mamy swego rodzaju przełom. W 2022 roku po raz pierwszy, jak w ERM, wydatki na chmurę przewyższyły sprzedaż licencji własnych.

Jakie są dziś najbardziej gorące tematy wśród klientów branży IT?

E.L-J.: My mówimy o momencie przełomu. Z jednej strony nie można przestać inwestować w nowe technologie. Z drugiej organizacje muszą – po wzmożonym okresie wydawania funduszy na IT, często niemierzalnym, często z projektami bez przypisanego ROI – dokonać weryfikacji poniesionych wydatków.

Kolejny krok w rozwoju IT to będzie wykorzystywanie Best Practices. Trzeba je zweryfikować, powiedzieć co działa, a co nie. Kończy się moment „przepalania” budżetów na projekty, które miały testować pewne pomysły.

Bez weryfikacji efektów dotychczasowych projektów organizacje nie są w stanie ani optymalizować wydatków, ani pójść do przodu. Najlepiej widać to w inwestycjach chmurowych. Często słyszymy od klientów, że nie spodziewali się, że będą aż tyle wydawać na chmurę. Teraz muszą te koszty przeanalizować.

E.Z.: Z naszych danych wynika, że tylko 7% firm nie ma poczucia, że traci na inwestycjach w chmurze. Problemem jest to, że nie umieją tego policzyć, a narzędzia, które dostarcza dostawca są niewystarczające, zwłaszcza w środowiskach multi i hybrid cloud. Brakuje też ludzi, którzy mogą to robić. To będzie mocno wpływać na podejście do wydawania pieniędzy na chmurę i myślenia w ogóle o wejściu w usługi cloud computing.

E.L-J.: Oczywiście wszystkich ekscytuje też AI w kontekście ulepszenia i zoptymalizowania procesów. Kiedy jednak rozmawiamy z klientami, syszymy, że transformacja cyfrowa i przejście na zarządzanie danymi sprowadza się tak naprawdę od zmian kulturowych. Od tego trzeba zacząć.

Dla CIO ważna jest też oczywiście kwestia reskillingu i upskillingu pracowników.