RynekPolecane tematy

Liderzy polskiego rynku IT w roku 2023 – ranking ITwiz Best100

Rynek IT, włączając w to urządzenia mobilne, to ok. 19,1 mld USD (18 mld USD w roku 2022). Oznacza to wzrost o 6,1%. Natomiast na rynek telekomunikacyjny przypadło ok. 6,4 mld USD (wzrost o 7%). Co ciekawe, rynek transmisji danych jest już prawie 4-krotnie większy niż ten związany z transmisją głosu.

Rok 2023 był więc nieco mniej „łaskawy” dla sektora IT niż 2022. Wówczas wzrost jego wartości w dolarach wyniósł aż 14,7%! W złotówkach wartość rynku IT wyniosła w 2023 roku 80,3 mld zł (70,2 mld zł rok wcześniej). Oznacza to wzrost o ok. 14,4%. Wartość całego rynku ICT w Polsce w zeszłym roku przekroczyła zaś 107 mld zł (w porównaniu do 95,5 mld zł).

Obserwowane spowolnienie na rynku ICT w roku 2024

Na wartość rynku ICT analizowanego przez IDC składają się przychody z kategorii: Business Services, w tym Business Process Outsourcing (wzrost o 6,4%), usługi telekomunikacyjne(7,1%), a także sprzęt IT wraz z urządzeniami mobilnymi i wearables (0,5%), usługi IT (6,3%) i oprogramowanie (10,3%).

Według danych IDC, w 2024 roku nastąpić ma załamanie na rynku sprzętu. Prognozowany spadek to aż 6,2%! Mniejszy popyt polskich klientów dotknie właściwie wszystkie kategorie sprzętu poza rozwiązaniami z kategorii cyberbezpieczeństwa oraz – oczywiście – urządzeń oferowanych w modelu usługowym – Infrastructure as a Service.

10 największych firm z kapitałem polskim sprzedających własne produkty i usługi w roku 2023

| Lp. | Nazwa firmy | Przychody ze sprzedaży produktów i usług IT (w tys. PLN) w 2022 r. | Przychody ze sprzedaży produktów i usług IT (w tys. PLN) w 2023 r. | Zmiana |

|---|---|---|---|---|

| 1 | Asseco Poland | 2 077 052 | 2 345 398 | 13% |

| 2 | NTT System ** | 1 242 166 | 1 633 666 | 32% |

| 3 | Comarch | 1 198 951 | 1 294 200 | 8% |

| 4 | CD Projekt RED** | 772 500 | 1 036 542 | 34% |

| 5 | Integrated Solutions | 887 565 | 1 022 462 | 15% |

| 6 | APN Promise | 761 971 | 904 049 | 19% |

| 7 | Techland * | 1 119 006 | 839 255 | -25% |

| 8 | Transition Technologies | 687 087 | 721 978 | 5% |

| 9 | Senetic | 610 533 | 538 697 | -12% |

| 10 | emagine ** | 410 892 | 510 631 | 24% |

„Dodatkowo mamy już połowę roku. Właśnie zaczęły się wakacje. A – jak dotąd – nie rozpoczęto żadnych, dużych projektów cyfryzacyjnych, choć o kilku się mówi” – komentuje Ewa Lis-Jeżak, dyrektor zarządzająca IDC Polska.

Spadki na rynku sprzętu i brak – jak dotąd – zamówień na rynku publicznym, spowodują, że w 2024 roku wartość rynku ICT zrośnie tylko o 1,8% (do ok. 26 mld USD). Najszybciej w tym roku – wg prognoz IDC Poland – będzie rosła sprzedaż oprogramowania (14,8%).

Spadki na rynku sprzętu i brak – jak dotąd – zamówień na rynku publicznym, spowodują, że w 2024 roku wartość rynku ICT zrośnie tylko o 1,8% (do ok. 26 mld USD). Najszybciej w tym roku – wg prognoz IDC Poland – będzie rosła sprzedaż oprogramowania (14,8%), w tym tego oferowanego w formie usługi Software as a Service.

Cały rynek oprogramowania ma osiągnąć wartość 4,4 mld USD. Szybko rosnąć będą też Business Services (o 5,2% do 1,2 mld USD), usługi IT (odpowiednio 4,4% i 4,5 mld USD) oraz usługi telekomunikacyjne (3,9% i 6,7 mld USD).

Jak wyglądał rok 2023 w liczbach?

„W 2023 roku na polskim rynku – jeśli chodzi o sprzedaż sprzętu – widzieliśmy co prawda wzrosty w segmencie Enterprise, nawet 6 proc., ale jeśli doliczyć segment konsumencki to wzrost ten zmalał do 0,5%. Rynek wysycił się po pandemii, a sprzedaż komputerów PC w roku 2023 spadła aż o 15%” – opowiada Ewa Lis-Jeżak.

10 największych firm międzynarodowych działających na rynku polskim w roku 2023

| Lp. | Nazwa firmy | Przychody ze sprzedaży produktów i usług IT (w tys. PLN) w 2022 r. | Przychody ze sprzedaży produktów i usług IT (w tys. PLN) w 2023 r. | Zmiana |

|---|---|---|---|---|

| 1 | Lenovo Technology B.V.* | 3 607 000 | 3 480 910 | -3% |

| 2 | Dell EMC Polska* | 3 119 440 | 3 446 460 | 10% |

| 3 | Microsoft* | 2 624 000 | 3 148 800 | 20% |

| 4 | Samsung Electronics Polska (IT)* | 1 838 843 | 2 608 851 | 42% |

| 5 | Nokia (IT)* | 3 050 000 | 2 592 754 | -15% |

| 6 | HP Inc.* | 2 404 000 | 2 203 667 | -8% |

| 7 | Sii | 1 905 266 | 2 077 723 | 9% |

| 8 | Intel Technology Poland* | 1 763 697 | ||

| 9 | Capgemini Polska | 2 169 000 | 1 624 243 | -25% |

| 10 | Accenture (IT)* | 1 329 000 | 1 590 437 | 20% |

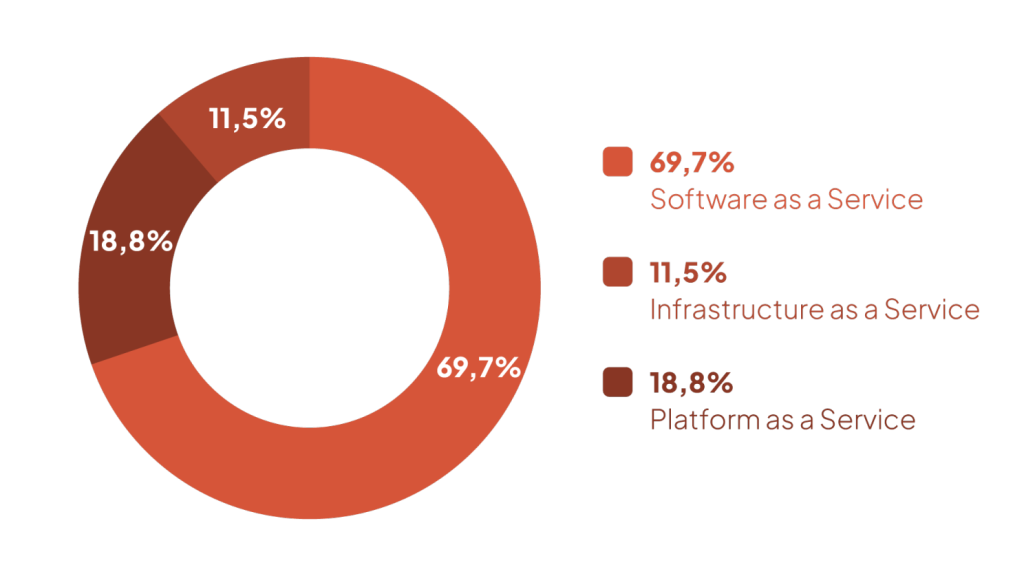

Największe wzrosty na polskim rynku ICT obserwowane są oczywiście w usługach chmury publicznej. „Rynek ten w Polsce wzrósł z 1,6 mld USD do 2 mld USD. Oznacza to wzrost aż o 25% rok do roku. W kolejnych, 5 latach sprzedaż usług cloud computing na polskim rynku ma rosnąć o ok. 25% rocznie” – komentuje Ewa Zborowska, analityczka IDC w europejskim zespole ds. AI, ale odpowiedzialna także za rynek cloud computing.

Rynek chmury z dużymi, prognozowanymi wzrostami

„Cały rynek chmury publicznej ‘ciągną’ rozwiązania Software as a Service. One też mają w nim największy dziś udział, bo aż 69,7%. Z tego aż 50% całego rynku cloud computing stanowią same aplikacje. W SaaS zaś dominuje Microsoft z takimi usługami, jak M365 czy Dynamics365” – dodaje.

Największe wzrosty na polskim rynku ICT obserwowane są oczywiście w usługach chmury. Rynek ten w Polsce wzrósł z 1,6 mld USD do 2 mld USD. W kolejnych, 5 latach sprzedaż usług cloud computing na polskim rynku ma rosnąć o ok. 25% rocznie.

Drugim pod względem wielkości segmentem rynku cloud computing – do niedawna na 3.miejscu – jest PaaS (18,8 proc. udział w rynku chmury publicznej). Rosnąc znacznie szybciej niż IaaS (udział w rynku na poziomie 11,5%) wyprzedził go już pod względem wartości w roku 2020.

„Mimo zapewnień hyperscalerów, że infrastruktura w chmurze jest idealnym rozwiązaniem dzięki swojej skalowalności – zarówno w górę, jak i w dół, dostępną w modelu Pay-as-you-go -to często zdarza się, że znacznie atrakcyjniejsze warunki klienci dostają, gdy zarezerwują dla siebie instancje w stałej cenie i to najlepiej na co najmniej 3 lata” – opowiada Ewa Zborowska.

10 największych eksporterów produktów i usług IT w Polsce w roku 2023

| Lp. | Nazwa firmy | Przychody z eksportu rozwiązań IT (w tys. PLN) w 2022 r. | Przychody z eksportu rozwiązań IT (w tys. PLN) w 2023 r. | Zmiana |

|---|---|---|---|---|

| 1 | Capgemini Polska | 1 501 096 | ||

| 2 | EPAM Systems Poland ** | 1 541 720 | 1 400 000 | -9% |

| 3 | Atos Poland Global Services ** | 1 258 177 | 1 106 063 | -12% |

| 4 | Accenture (IT)** | 848 151 | 1 080 057 | 27% |

| 5 | Intel Technology Poland | 1 152 490 | 1 063 697 | -8% |

| 6 | CD Projekt RED** | 749 325 | 981 924 | 31% |

| 7 | Techland * | 1 094 597 | 797 292 | -27% |

| 8 | Sii | 649 304 | 738 755 | 14% |

| 9 | Samsung Electronics Polska (IT)* | 522 842 | 641 280 | 23% |

| 10 | Comarch | 612 613 | 567 286 | -7% |

„Nadal okazuje się, że jak nie ma biznesowej potrzeby aby intensywnie skalować infrastrukturę a ma sie raczej przewidywalne obciążenia, to płatność za nią w formie usługinie jest już tak atrakcyjną ofertą. Dlatego też firmy tak dużo uwagi przykładają dziś do zarządzania kosztami chmury, tzw. FinOps. Nie chcą płacić za coś, czego nie używają” – dodaje.

IaaS przestaje być atrakcyjny jeśli mówimy o zamianie jeden do jednego własnego centrum danych na infrastrukturę IT w chmurze. Projekty te nie udają się, jeżeli nie są poparte zmianą myślenia o tym, w jaki sposób korzystamy z aplikacji, a czasem też zmianą samej aplikacji. Dlatego też coraz więcej realizowanych jest projektów związanych z modernizacją aplikacji.

Sztuczna inteligencja na fali, ale jeszcze nie GenAI

„Duże wzrosty na rynku europejskim widać też oczywiście w wykorzystaniu rozwiązań opartych o AI” – mówi Ewa Lis-Jeżak. Co ciekawe Generative AI to jedynie 10% wartości całego, europejskiego rynku AI. A był on wyceniany w 2023 roku na 36,2 mld USD. W 2024 roku ma to być 47,6 mld USD.

[hughlight]Podział polskiego rynku cloud computing wg kategorii rozwiązań[/hughlight]

Źródło – IDC Poland

„W Polsce ten udział jest na podobnym, może nieco niższym poziomie. Mówimy o rynku, w którym mamy uwzględnione zarówno oprogramowanie, jak i usługi oraz dedykowany sprzęt” – mówi Ewa Zborowska. „Do roku 2027 GenAI stanowić ma już ok. 33% wydatków na AI” – dodaje.

„Warto bowiem pamiętać, że do rynku Artificial Intelligence zalicza się też sprzęt, na którym trenowane są algorytmy i przetwarzane – z ich wykorzystaniem – dane. „Równolegle więc do hype na rynku AI widzimy wzrost zainteresowania superkomputerami wysokiej mocy, tzw. HPC, i systemami pamięci masowych” – mówi Ewa Lis-Jeżak.

„W Polsce trend ten dopiero się zatrzyma. Duży wzrost rynku HPC, zwłaszcza serwerów z kartami GPU, widoczny był dopiero w IV kwartale 2023 roku. To zresztą ‘uratowało’ cały rynek sprzętu” – mówi Jarek Smulski, Senior Program Manager, Systems & Infrastructure Solutions w IDC Poland.

„Dodatkowy impuls z AI nie jest jednak tak silny na rynku sprzętu, jak na Zachodzie. Warto też pamiętać, że np. na maszyny z kartami NVIDIA trzeba czekać obecnie co najmniej 20 tygodni” – dodaje. W Polsce, jak na razie, na rynku HPC liczy się tylko Hewlett Packard Enterprise, który dostarczył serwery z kartami GPU do Akademickiego Centrum Komputerowego Cyfronet AGH w ramach projektu budowy superkomputera Helios.

10 największych dystrybutorów produktów IT w Polsce w roku 2023

| LP | Nazwa firmy | Przychody z dystrybucji produktów i usług IT (w tys. PLN) w 2022 r. | Przychody z dystrybucji produktów i usług IT (w tys. PLN) w 2023 r. | Zmiana |

|---|---|---|---|---|

| 1 | AB | 8 959 730 | ||

| 2 | ALSO Polska* | 8 097 000 | 6 350 000 | -22% |

| 3 | x-Kom* | 2 907 422 | 2 980 703 | 3% |

| 4 | Ingram Micro* | 2 500 000 | 2 875 000 | 15% |

| 5 | TD Synnex Poland (d. Tech Data Polska)* | 1 907 000 | 1 824 999 | -4% |

| 6 | Komputronik | 1 753 364 | 1 624 428 | -7% |

| 7 | Exclusive Networks Poland | 1 158 721 | 1 040 514 | -10% |

| 8 | iSpot Poland ** | 866 418 | 921 708 | 6% |

| 9 | Arrow ECS * | 965 000 | 898 343 | -7% |

| 10 | Clico * | 748 050 | 871 000 | 16% |

„Problemy te dotykają nie tylko dostawców sprzętu, ale i usług cloud computing. W rozmowach klienci mówią, że pojawiają się już problemy z dostępem do zasobów przeznaczonych dla rozwiązań AI nawet u hyperscalerów. Klienci muszą wcześniej zgłaszać, że będą potrzebowali dodatkowych zasobów” – dodaje Ewa Zborowska.

„W kontekście AI i GenAI, aż 75% ankietowanych przez nas firm chce móc używać gotowej aplikacji AI, wziąć coś ‘z półki’, a nie samemu ‘dłubać’ w kodzie. Dla ponad 60% procent organizacji zaś bardzo ważnym, albo wręcz krytycznym czynnikiem decydującym o wyborze nowej aplikacji jest to, czy ma ona wbudowane narzędzia GenAI’” – dodaje Edyta Kosowska, Program Manager, IDC European Enterprise Applications Program w IDC Europe.

10% to udział GenAI w całym, europejskim rynku AI. A był on wyceniany w 2023 roku na 36,2 mld USD uwzględniającym dedykowane oprogramowanie, usługi i sprzęt IT. W 2024 roku ma to być 47,6 mld USD. W Polsce ten udział jest na podobnym, może nieco niższym poziomie.

Dodatkowo zamieszanie na rynku Enterprise wywołały zmiany licencyjne VMware w zakresie maszyn wirtualnych. Wg różnych szacunków koszty utrzymania infrastruktury IT wzrastają w związku z tym od 3 do nawet 10 razy.

Rynek aplikacji biznesowych jak zwykle pod znakiem zmian w prawie

Poza chmurą i AI bardzo szybko rośnie i nadal będzie rósł w Polsce rynek oprogramowania.„Ostatni rok był bardzo dobry i spodziewamy się kontynuacji tego trendu. Choć to głównie zasługa zewnętrznych ‘impulsów’ takich, jak np. konieczność dostosowania się do KrajowegoSystemu e-Faktur. Zmiana ta dotyczy właściwie wszystkich” – mówi Edyta Kosowska.

10 największych dostawców usług IT w Polsce w roku 2023

| Lp. | Nazwa firmy | Przychody ze sprzedaży usług IT (w tys. PLN) w 2022 r. | Przychody ze sprzedaży usług IT (w tys. PLN) w 2023 r. | Zmiana |

|---|---|---|---|---|

| 1 | Sii | 1 880 980 | 2 076 237 | 10% |

| 2 | Capgemini Polska | 2 169 000 | 1 624 243 | -25% |

| 3 | Accenture (IT)** | 1 329 000 | 1 590 437 | 20% |

| 4 | EPAM Systems Poland ** | 1 550 424 | 1 400 000 | -10% |

| 5 | Asseco Poland | 1 089 968 | 1 197 418 | 10% |

| 6 | Atos Poland Global Services ** | 1 293 873 | 1 127 059 | -13% |

| 7 | Comarch | 902 941 | 962 989 | 7% |

| 8 | Microsoft* | 687 000 | 800 000 | 16% |

| 9 | Luxoft Poland | 526 705 | 717 706 | 36% |

| 10 | Samsung Electronics Polska (IT)* | 522 843 | 641 280 | 23% |

„Z naszego, ostatniego badania wynika, że kwestie związane z elektronicznymi fakturami to dla organizacji w Europie nie tylko wymóg dostosowania się do nowych przepisów. Aż 60% z nich traktuje to także jako okazję do optymalizacji procesów, w tym procesów finansowych, i podniesienia efektywności organizacji” – dodaje.

Drugi temat, który dziś spędza sen z powiek dużym firmom to raportowanie działań związanych z ESG. „Największym problemem dla tych organizacji jest odpowiednie ustawienie procesów i pozyskiwanie danych od poddostawców. Już od 2025 roku duże firmy będą musiały przesyłać raporty związane ze swoim podejściem do zrównoważonego rozwoju” – komentuje Edyta Kosowska.

Na to nakłada się konieczność modernizacji aplikacji biznesowych. Powodem jest m.in. fakt, że ich producenci – m.in. SAP czy Microsoft – deklarują, że w ciągu kilku lat skończy się wsparcie dla wersji on-premise. „Zachęcają do migracji do chmury przekonując, że tam jest więcej przydatnych im teraz funkcji, jak narzędzia Generative AI czy tzw. Green Ledger, który ma je wspierać w raportowaniu ESG” – wyjaśnia Edyta Kosowska.

„Klienci zaś – zwłaszcza w przemyśle – niechętnie migrują do chmury. Owszem, to wszystko, co nie jest dla nich podstawą działalności, np. funkcje HR, finanse, a nawet zarządzanie łańcuchem dostaw, mogą tam przenieść, ale już nie koniecznie krytyczne moduły produkcyjne” – dodaje.

Cały czas – mimo postępującej cyfryzacji – dużym rynkiem jest sprzedaż urządzeńdrukujących. „Wartość sprzedanych drukarek oraz dedykowanych tuszów i tonerów to ok.700 min USD rocznie, a w 2023 roku odnotowaliśmy na nim 9% wzrost. I to pomimo tego, że z roku na rok spada liczba wydrukowywanych stron. Choć wejście w życie KSeF może dokonać na nim dużych zmian” – komentuje Michał Świątek, Research Manager, Imaging Devices and Document Solutions w IDC Poland.

Jak rysuje się przyszłość Polski i Europy?

„Pod względem budowania strategii długoterminowej najważniejsza jest dziś odporność organizacji, nie tylko pod względem cyberbezpieczeństwa, ale także bezpieczeństwa łańcuchów dostaw czy kosztów działalności, w tym kosztów pracy. Rosnące wyzwania geopolityczne i klimatyczne, wymagają na nowo określenia miejsca Europy w globalnym łańcuchu dostaw. Musimy szukać nowych rozwiązań wobec rosnącej konkurencji przemysłu chińskiego, niedoinwestowania technologicznego Europy, uzależnienia od surowców z Azji i Afryki” – mówi Ewa Lis-Jeżak.

10 największych dostawców usług cloud computing w Polsce w roku 2023

| Lp. | Nazwa firmy | Przychody ze sprzedaży usług cloud computing (w tys. PLN) w 2022 r. | Przychody ze sprzedaży usług cloud computing (w tys. PLN) w 2022 r. | Zmiana |

|---|---|---|---|---|

| 1 | Asseco Poland | 276 345 | 367 273 | 33% |

| 2 | Amazon Web Services* | 247 000 | 322 816 | 31% |

| 3 | TEXT ** | 295 717 | 315 722 | 7% |

| 4 | Microsoft* | 200 000 | 277 440 | 39% |

| 5 | Google Cloud Poland* | 215 000 | 250 000 | 16% |

| 6 | Capgemini Polska | 231 805 | ||

| 7 | Comarch | 216 565 | 222 761 | 3% |

| 8 | VERCOM ** | 123 270 | 155 605 | 26% |

| 9 | Sii | 107 487 | 139 015 | 29% |

| 10 | OVHCloud* | 122 000 | 134 200 | 10% |

„Konieczne są, szczególnie w Polsce, większe nakłady na automatyzację i robotyzację, wzmacnianie rynku wewnętrznego, ale może niekoniecznie poprzez podnoszenie ceł. To czasteż, aby zwiększyć świadomość konsumentów. To ich wybory mają dzisiaj realny wpływ na przyszłość naszego kontynentu w wymiarze gospodarczym i klimatycznym. Patrząc na jednoczesność i gwałtowność zmian oraz rosnącą złożoność świata – trudno oprzeć się wrażeniu, że stare rozwiązania nie przyniosą nam już odpowiedzi, Musimy je projektować na nowo – w szerokim dialogu społecznym. Wypracowane tezy należy zaś wdrażać w poczuciu odpowiedzialności za świat, a nie licząc na krótkoterminowy zysk” – podsumowuje.