BiznesCIOPolecane tematy

Polskie banki w awangardzie cyfryzacji europejskiego sektora bankowego

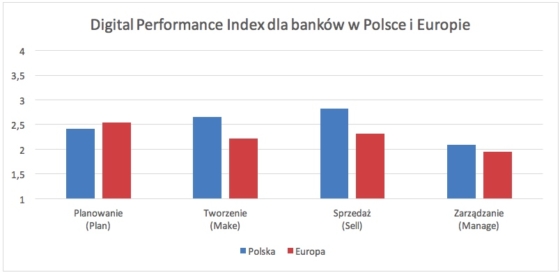

Digital Performance Index przygotowany przez Accenture i odzwierciedlający poziom cyfryzacji wynosi dla polskich banków 2,82 pkt przy średniej w Europie równej 2,46. Pod względem zaawansowania cyfryzacji polskie banki wypadają korzystnie na tle europejskiego sektora bankowego.

Cyfryzacja działalności przekłada się na wzrost liczby klientów banków oraz niższe koszty działania instytucji. Większe banki radzą sobie lepiej i są bardziej innowacyjne, ale również ich mniejsi konkurenci wprowadzają produkty i usługi innowacyjne na skalę polską i europejską. Strategiczne postrzeganie cyfryzacji i cyfryzacja wewnętrznych procesów w polskich bankach są jednak mniej zaawansowane niż w krajach Europy Zachodniej.

Badanie Digital Performance Index, analizujące dojrzałość cyfrową największych instytucji w Europie i na świecie, zostało po raz pierwszy przeprowadzone przez Accenture również w Polsce. Zrealizowano je na czterech płaszczyznach: planowanie inicjatyw cyfrowych (Plan), tworzenie produktów cyfrowych (Make), sprzedaż produktów i usług w sposób cyfrowy (Sell) oraz zarządzanie procesami wewnętrznymi (Manage). Wyniki badania 17 banków działających na terenie Polski zostały porównane z wynikami największych europejskich banków i instytucji finansowych. Z porównania wynika, że polskie banki są bardziej aktywne i skore do innowacji cyfrowych niż ich europejscy konkurenci, szczególnie w obszarze sprzedaży, a także w obsłudze i angażowaniu klientów przy wykorzystaniu kanałów cyfrowych. Badanie pokazuje również, że inwestowanie w obszary cyfrowe przyczynia się do wzrostu liczby klientów i przekłada na lepsze wyniki finansowe.

Holistyczna strategia cyfrowa

W trzech z czterech kluczowych kategorii – Sprzedaż (Sell), Tworzenie (Make), Zarządzanie (Manage) polskie banki wypadły lepiej niż średnia europejska. Jedynie w obszarze Planowania (PLAN) średnia ocena dla podmiotów działających w Polsce była niższa niż w Europie. Potwierdza to, że jeszcze nie wszystkie polskie banki w pełni dostrzegają, jak istotną rolę odgrywa holistyczna strategia cyfrowa, chociaż największe i najbardziej zaawansowane banki wdrażają ją już od kilku lat.

Rozdrobniony i konkurencyjny rynek bankowy w Polsce powoduje, że innowacje polskich banków nastawione są na dotarcie do klienta, wprowadzanie nowych cyfrowych produktów i usług, przeprojektowywanie procesów sprzedaży i obsługi oraz, co za tym idzie, modernizację i rozwój systemów transakcyjnych. Przekłada się to na wysokie noty banków polskich w kategoriach Sprzedaży (SELL) oraz Tworzenie (MAKE). Dzięki tego rodzaju inicjatywom banki – liderzy cyfrowości – mogą poszczycić się wzrostem liczby nowych klientów oraz rachunków bieżących, podczas gdy w przypadku banków niedoceniających cyfrowych kanałów, dynamika pozyskiwania nowych klientów i rachunków jest mniejsza.

Słabszą stroną cyfryzacji polskich banków są rozwiązania wewnętrzne, szczególnie te w zakresie zarządzania zasobami ludzkimi i ich wydajnością oraz mierzenia efektywności wykonywanych zadań. Do tej kategorii zalicza się, przykładowo, wykorzystanie platform elektronicznych do kształcenia oraz rozwoju pracowników czy też wykorzystanie zaawansowanych rozwiązań analitycznych w optymalizowaniu zadań oraz całych procesów. W tym przypadku systemy polskich banków są często zlepkiem różnych rozwiązań wdrażanych osobno, a następnie dostosowywanych do zmieniających się wymagań.

Inne rozwiązania na rynku polskim, które wyróżniają polskie banki to system płatności Blik wprowadzony przez PKO BP i stosowany także przez inne banki, pozwalający na wypłaty z bankomatów i płatności za pomocą telefonu komórkowego, również przez internet – bez użycia karty bankowej. Silną stroną systemu jest duża niezależność od parametrów technicznych telefonu i NFC. Polski sektor bankowy nastawiony jest na innowacje – coraz powszechniejsze staje się stosowanie rozwiązań biometrycznych (np. logowanie za pomocą odcisku palca czy głosu).

Rozdrobniony i konkurencyjny rynek bankowy w Polsce powoduje, że innowacje polskich banków nastawione są na dotarcie do klienta, wprowadzanie nowych cyfrowych produktów i usług, przeprojektowywanie procesów sprzedaży i obsługi oraz, co za tym idzie, modernizację i rozwój systemów transakcyjnych. Przekłada się to na wysokie noty banków polskich w kategoriach Sprzedaży (SELL) oraz Tworzenie (MAKE). Dzięki tego rodzaju inicjatywom banki – liderzy cyfrowości – mogą poszczycić się wzrostem liczby nowych klientów oraz rachunków bieżących.

W porównaniu z rodzimymi bankami ich europejskie odpowiedniki są bardziej innowacyjne pod względem rozwiązań wewnętrznych, nie obawiają się współpracy i inwestycji w firmy z sektora fin-tech poprzez fundusze venture capital (np. BBVA Ventures w Hiszpanii) ani inicjatyw open innovation (współpraca Commerzbanku w Niemczech ze start-upami w ramach Rhein Main Incubator), rozwijają robotykę (testy w Barclays i RBS w Wielkiej Brytanii) i umiejętności cyfrowe pośród swoich pracowników (inicjatywa szkoleniowa Digital For All oraz MOOC w Societe Generale we Francji), jak również są bardziej otwarte na współpracę z partnerami biznesowymi, udostępniając im API (Credit Agricole we Francji).

Cyfryzacja przynosi korzyści, a duże instytucje mogą więcej

Badanie Accenture pokazało, że w zależności od stopnia cyfryzacji i ich pozycji finansowej, banki można podzielić na cztery grupy: cyfrowych liderów (banki silne finansowo i mocno zcyfryzowane), tradycyjnych liderów (banki silne finansowo, ale słabiej zcyfryzowane), cyfrowych innowatorów (mniejsze banki stawiające na agresywny wzrost i silny rozwój cyfrowy) oraz instytucji raczkujących cyfrowo (banki mniejsze i mniej zcyfryzowane).

W przypadku polskich instytucji dwie kategorie są zdecydowanie najszerzej reprezentowane – cyfrowi liderzy i banki raczkujące cyfrowo. Mniejsze instytucje są słabiej zaawansowane pod względem realizowania holistycznej strategii cyfrowej oraz we wprowadzaniu rozwiązań cyfrowych – tu potrzebne są inwestycje w każdym z obszarów, by skrócić dystans dzielący ich od liderów.

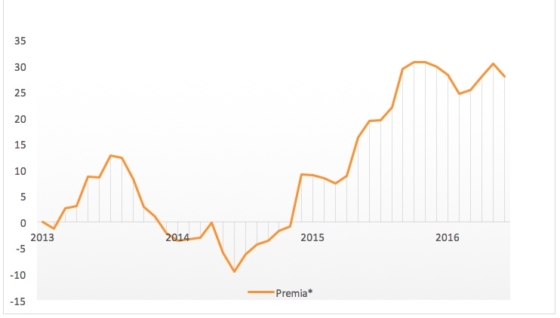

Badanie Accenture pokazuje ponadto, że poziom rozwoju usług cyfrowych w obszarze SELL idzie w parze ze wzrostem liczby nowych klientów. To banki najbardziej innowacyjne i zaawansowane przyciągają nowych klientów oczekujących bardziej angażujących, spersonalizowanych i bogatych w nowe produkty i usługi rozwiązań. Podobna zależność zachodzi pomiędzy poziomem wskaźnika efektywności kosztowej (koszty operacyjne / przychody) a zaangażowaniem w cyfryzację. Polskie banki o najbardziej zaawansowanych cyfrowych rozwiązaniach wewnętrznych mają jednocześnie niższy wskaźnik efektywności kosztowej nie tylko na tle mniej zcyfryzowanych banków w Polsce, ale też w porównaniu do banków europejskich[1]. Ma to również odzwierciedlenie w poziomie zaufania inwestorów giełdowych. Od początku 2015 roku koszyk akcji pięciu banków o najwyższym poziomie cyfryzacji zanotował wyraźnie lepszą skumulowaną stopę zwrotu niż koszyk akcji pozostałych banków, notowanych na Giełdzie Papierów Wartościowych w Warszawie.

*Premia liczona jako różnica wartości koszyków akcji pięciu banków o najwyższym poziomie cyfryzacji oraz koszyka akcji pozostałych banków, które były badane. Wartość koszyków to średnia arytmetyczna zindeksowanych do 2013 roku średnich miesięcznych cen akcji poszczególnych banków.

Porównanie banków krajowych i ich europejskich spółek matek nie wypada jednoznacznie. Polskie banki o najwyższych wskaźnikach zaawansowania cyfrowego, wyprzedzają pod względem cyfryzacji swoich zagranicznych właścicieli. Natomiast mniejsze polskie spółki córki są zazwyczaj mniej zcyfryzowane niż ich właściciele.

Spojrzenie w przyszłość

Bankowe rozwiązania cyfrowe są kształtowane przez zmieniające się potrzeby i zachowania klientów, rozwijające się technologie oraz nowe regulacje. Prowadzą do dostarczania klientom oraz partnerom biznesowym nowych produktów i usług cyfrowych do istniejących i nowych touchpointów oraz przyczyniają się do pozyskiwania klientów oraz budowania lojalności wobec banku.

Dziś najbardziej innowacyjne banki na świecie można znaleźć w Polsce, Turcji i Hiszpanii. Do grona liderów dołączają pojedyncze instytucje finansowe z Korei Południowej, Australii i Wielkiej Brytanii – co ma również odzwierciedlenie w otrzymanych nagrodach przyznawanych przez międzynarodowe instytucje śledzące rynek usług bankowych.

W porównaniu z rodzimymi bankami ich europejskie odpowiedniki są bardziej innowacyjne pod względem rozwiązań wewnętrznych, nie obawiają się współpracy i inwestycji w firmy z sektora fin-tech poprzez fundusze venture capital (np. BBVA Ventures w Hiszpanii) ani inicjatyw open innovation (współpraca Commerzbanku w Niemczech ze start-upami w ramach Rhein Main Incubator), rozwijają robotykę (testy w Barclays i RBS w Wielkiej Brytanii) i umiejętności cyfrowe pośród swoich pracowników (inicjatywa szkoleniowa Digital For All oraz MOOC w Societe Generale we Francji), jak również są bardziej otwarte na współpracę z partnerami biznesowymi, udostępniając im API (Credit Agricole we Francji).

„Obecnie większość dużych i średnich banków na świecie rozpoczęła projekty cyfryzacji – goniąc liderów na swoich rynkach. Za 2-3 lata, kiedy projekty zostaną ukończone, mogą pojawić się nowi liderzy. Obecni liderzy, aby utrzymać klientów i przyciągnąć nowych, powinni kontynuować prace nad nowymi rozwiązaniami, w szczególności w obszarach zaawansowanej analityki czy usprawnianiu „ciężkich” procesów (np. uzyskanie kredytu hipotecznego). Ponadto powinni wprowadzać rozwiązania biometryczne na szerszą skalę i rozszerzać swoją działalność, oferując usługi wykraczające poza bankowość transakcyjną,- np. rozwiązania z obszaru digital wealth management czy autoryzację przez bank cyfrowej tożsamości, która umożliwi jego klientom dostęp do innych usługodawców spoza sektora finansowego” – mówi Marcin Zygmanowski, Managing Director – Digital Banking Accenture.

Metodologia

W badaniu wzięły udział banki: PKO BP, mBank, Bank Zachodni WBK, Bank Pekao, ING Bank Śląski, Alior Bank, Bank Millennium, Getin Noble Bank, Citi Handlowy, Credit Agricole Bank Polska, Raiffeisen Polbank, Deutsche Bank Polska, Bank Pocztowy, BNP Paribas Bank, BOŚ Bank, Eurobank i Bank Smart. Zostały one ocenione na podstawie ogólniedostępnych źródeł w czterech kategoriach:

- – Planowanie (PLAN) – cyfryzacja na poziomie strategicznego planowania (dostrzeganie trendów, planowanie i zapewnienie finansowania inicjatywom cyfrowym oraz podejmowanie konkretnych działań mających na celu cyfryzację banku);

- – Tworzenie (MAKE) – transformacja cyfrowa produktów i usług (projektowanie, tworzenie i wdrażanie cyfrowych produktów i usług);

- – Sprzedaż (SELL) – cyfryzacja w zarządzaniu doświadczeniami klientów (angażowanie, sprzedaż i obsługa klientów w kanałach cyfrowych);

- – Zarządzanie (MANAGE) – cyfryzacja zarządzania operacjami (kultura korporacyjna, narzędzia, poprawa efektywności działania, zapewnienie ciągłości działania).

1 thought on “Polskie banki w awangardzie cyfryzacji europejskiego sektora bankowego”