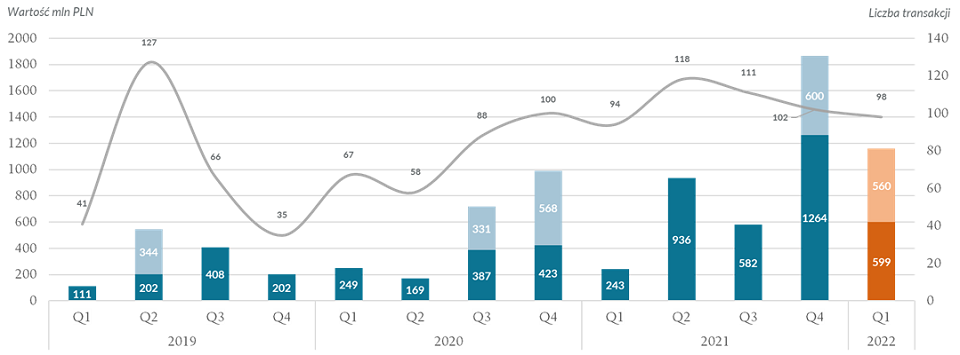

Z danych przedstawionych w najnowszym raporcie PFR Ventures i Inovo Venture Partners wynika, że od stycznia do końca marca 2022 roku przeprowadzono 98 transakcji, w które zaangażowanych było 101 polskich i zagranicznych funduszy. Dostarczyły one do innowacyjnych krajowych spółek wspomniane ponad 1,1 mld zł. Historycznie jest to więc najmocniejsze otwarcie roku. Dla porównania: w 2020 roku w pierwszych trzech miesiącach zainwestowano 249 mln zł, co odpowiadało za około 12% wartości całego finansowania, a w 2021 było to 243 mln zł (6,7%).

Odliczając ponadstandardowe transakcje (outliers), pierwszy kwartał 2022 to wciąż jeden z mocniejszych okresów, jakie można było zaobserwować na polskim rynku venture capital. Utrzymuje się też trend z 2021 roku, w którym w każdym kwartale odnotowano około 100 transakcji.

„Nawet przy odseparowaniu największej transakcji, możemy mówić o ponad dwukrotnym wzroście względem Q1 2021. Jeżeli takie tempo zostanie utrzymane, to już na etapie zamknięcia trzeciego kwartału będziemy mogli patrzeć na poprzedni rekord z perspektywy wstecznego lusterka” – mówi Maciej Ćwikiewicz, prezes w PFR Ventures.

Wartość inwestycji wyniosła w pierwszym kwartale 2022 roku tyle, ile w całym 2019. W 3 lata polski rynek VC zrobił zatem ogromny skok. „Przez globalne fundusze, z którymi pracujemy, Polska nie jest już postrzegana jako rynek wschodzący a dojrzały, który pod względem potencjału nie różni się zbytnio od Niemiec” – dodaje Tomasz Swieboda, partner w Inovo Venture Partners.

Jak wynika z raportu, 43% zainwestowanych w pierwszym kwartale środków to kapitał publiczno-prywatny, a udział międzynarodowych funduszy w wartości transakcji wyniósł 53%. Jednocześnie 86 z 98 transakcji bazowało na kapitale publiczno-prywatnym. 85 transakcji przeprowadziły polskie zespoły.

Jak się okazuje, 28 z 98 transakcji to inwestycje z udziałem funduszy PFR Ventures. W pierwszym kwartale zapewniły one około 17% kapitału dla innowacyjnych przedsiębiorstw. Istotną rolę w segmencie zalążkowym odgrywają też fundusze Narodowego Centrum Badań i Rozwoju, które dokonały 38 transakcji (ok. 12,5% udziału w wartości). Z kolei piętnaście największych rund finansowania przełożyło się na 77% wartości wszystkich rund finansowania w pierwszym kwartale.

Największą transakcją w badanym okresie była runda zamknięta przez polsko-fiński ICEYE, który pozyskał ponad 560 mln zł. Finansowanie zapewnił m.in. lokalny fundusz OTB Ventures. Warte odnotowania jest również zaangażowanie PKN Orlen, który uruchomił największy (pod względem kapitalizacji) polski fundusz typu corporate venture capital. Według zapowiedzi, zainwestuje on ponad 450 mln zł.