BiznesRynekPolecane tematy

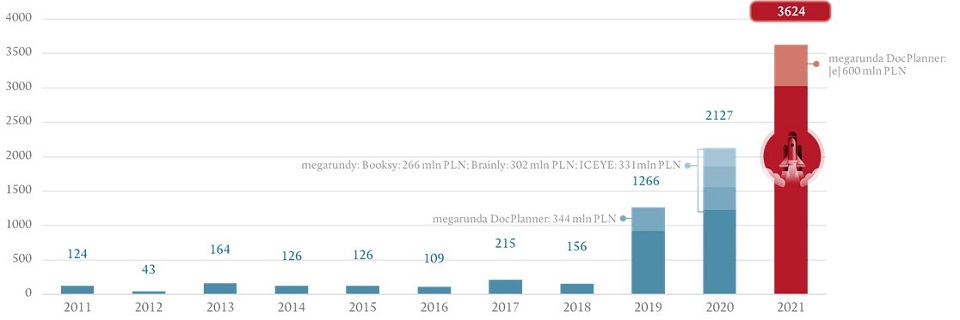

Wartość inwestycji VC w polskie startupy przekroczyła w 2021 roku 3,6 mld zł

Wspomniana kwota to łączna wartość kapitału, który polskie i zagraniczne fundusze venture capital zainwestowały w 425 transakcjach w 379 rodzimych, innowacyjnych przedsiębiorstw – wynika z corocznego raportu przygotowanego przez PFR Ventures i Inovo Venture Partners. Porównując rok 2021 do 2020 roku, odnotowano wzrost finansowania o 1,5 mld zł. Jednocześnie środki finansowe pozyskało o 79 spółek więcej.

Okazuje się, że ostatni kwartał 2021 roku okazał się najmocniejszym okresem w historii polskiego VC. Fundusze zainwestowały w nim ponad 1,2 mld zł – tyle, ile w całym roku 2019. Dodatkowo w statystykach uwzględniono szacunkową kwotę, jaką mogła pozyskać spółka DocPlanner, która nieoficjalnie stała się pierwszym polskim jednorożcem. Według szacunków analityków PFR Ventures i Inovo Venture Partners, do firmy tej mogło trafić nawet 600 mln zł. I tak, łącznie z tą estymacją, od października do grudnia zeszłego roku do polskich startupów popłynęło 1,8 mld zł.

„80% zainwestowanych w 2021 roku środków trafiło do 15 spółek. Na tej liście znajdują się firmy, o których działaniach wiele słyszeliśmy w ostatnich latach: DocPlanner, Infermedica czy Packhelp. Stały się one globalnymi magnesami, które przyciągają międzynarodowy kapitał” – powiedział Aleksander Mokrzycki, wiceprezes w PFR Ventures. „W zestawieniu największych transakcji nie brakuje też projektów, które w krótkim okresie pozyskały kolejne rundy finansowania. Najlepszym przykładem jest Ramp, który w ciągu jednego roku, w dwóch rundach finansowania, pozyskał łącznie 250 mln zł” – dodał.

Jak wskazują twórcy raportu, ubiegły rok dobitnie pokazał również, w którym kierunku zmierzać będzie cały ekosystem. „Widzimy przeważający udział kapitału prywatnego (69%), coraz więcej późniejszych rund, a najbardziej ambitni przedsiębiorcy bez kompleksów idą po wygraną na rynkach światowych. To jest azymut na przyszłe lata” – wskazał Tomasz Swieboda, partner w Inovo Venture Partners.

Zwiększa się liczba dojrzałych transakcji

W ciągu ostatniego roku zwiększyła się liczba bardziej dojrzałych transakcji. Finansowanie zalążkowe wciąż ma największy udział w rynku – odnotowano 367 inwestycji o takim charakterze. Równolegle rośnie liczba rund A i B – łącznie przeprowadzono ich 54. Pojawiły się również trzy rundy na poziomach od C do F, czytamy w raporcie.

„2021 rok upłynął pod znakiem wzrostu liczby późniejszych rund. Transakcji na poziomie Serii A było aż 73% więcej niż w 2020 roku (w Q2-Q4 średnio 15 rund na kwartał). Pod koniec roku nawet co piąta transakcja była serii A lub późniejszej. To świadczy o rosnącej dojrzałości ekosystemu. Topowe spółki z powodzeniem pozyskują środki na dalszy rozwój. Jeśli te liczby się ustabilizują, w 2022 roku możemy oczekiwać nawet 60 rund Serii A, choć trzymam kciuki za przebicie setki” – stwierdził Maciej Małysz, partner w Inovo Venture Partners.

Wzrost dojrzałych transakcji ma oczywiście przełożenie na średnią, która w czwartym kwartale 2021 wynosiła aż 12,5 mln zł, a w całym roku było to 7,1 mln zł (blisko dwukrotnie więcej niż w 2020). Ze względu na silną bazę rund zalążkowych, mediana utrzymuje się poziomie około 1 mln zł.

Rośnie wartość kapitału dostarczonego przez fundusze międzynarodowe

127 z 425 transakcji to inwestycje z udziałem funduszy PFR Ventures. Zapewniły one blisko 20% kapitału dla innowacyjnych przedsiębiorstw. Istotną rolę w segmencie zalążkowym odgrywają też fundusze Narodowego Centrum Badań i Rozwoju, które dokonały 160 transakcji (10% udziału w wartości).

„Fundusze, które dysponują środkami powierzonymi przez NCBR są obecnie w kluczowej fazie okresów inwestycyjnych, dlatego też wiele ciekawych pomysłów, dzięki programom BRIdge Alfa oraz BRIdge VC, będzie mogło otrzymać wsparcie również w 2022 roku. Szczególnie ciekawą i rozwijającą się jest oferta inwestycyjna sześciu funduszy PFR NCBR CVC FIZAN, uruchomionych w ramach unikalnego na skalę europejską mechanizmu funduszu funduszy” – skomentował Przemysław Kurczewski, zastępca dyrektora NCBR, odpowiedzialny za obszar inwestycji B+R.

Jeśli chodzi o źródło finansowania, uwagę zwraca również istotny wzrost wartości kapitału dostarczonego przez fundusze międzynarodowe. Jest to zmiana z poziomu 21% w 2020, do 50% w 2021 roku. Jeśli chodzi o podział według wartości transakcji to procentowy udział środków funduszy międzynarodowych i polskich w ubiegłym roku przedstawia się następująco: 42% fundusze polskie, 58% międzynarodowe. Dodajmy, że w tym roku analitycy PFR Ventures spodziewają się utrzymania mediany wartości VC w okolicy 1 mln zł i dalszego wzrostu średniej, która napędzana będzie właśnie międzynarodowymi inwestycjami.

Health – najczęstszy obszar finansowania

Pieniądze z funduszy VC najczęściej trafiają do spółek, które zajmują się innowacjami z obszaru zdrowia – najprawdopodobniej podyktowane jest to intensywną potrzebą wprowadzenia innowacji do krajowego systemu opieki, uważają twórcy raportu. W 2021 stanowiły one ponad 14% z wszystkich przeprowadzonych transakcji. Na kolejnych miejscach znajdują się natomiast sektory: finansowy, IT/Internet services oraz e-commerce/retail (po 6% udziału).

Jak się okazuje, najpopularniejszym modelem biznesowym startupów pozostaje SaaS (model subskrypcyjny), którego udział wynosi prawie połowę. „Popularność SaaSów wśród startupów wynika z pewnej niedojrzałości naszego rynku. Brakuje inwestorów, którzy mogliby ponosić większe nakłady na inwestycje np. w hardware. Zastrzyku nowoczesności potrzebują też ośrodki akademickie, z których powinno wychodzić więcej naukowych projektów” – stwierdziła Małgorzata Walczak dyrektorka inwestycyjna w PFR Ventures.

Rozwój polskich startupów przekłada się również na generowanie nowych miejsc pracy. 15 spółek, które w latach 2019-2021 pozyskały najwięcej finansowania VC, zatrudniło w ostatnim roku ponad 1300 osób. Średni udział pracowników z Polski w tych spółkach wyniósł 58%. Dodajmy, że największy wzrost zatrudnienia w ubiegłym roku (+222%) odnotowała spółka Ramp.

„Polskie i europejskie startupy rywalizują obecnie o pracowników nie tylko z lokalnymi korporacjami, które mogą zapłacić więcej, ale też z zatrudniającymi zdalnie startupami z Doliny Krzemowej i całego świata. Konkurencja jest gigantyczna, a doświadczeni deweloperzy dostają 8-20 propozycji tygodniowo” – podkreśliła Roża Szafranek, CEO w HR Hints

Największe rundy finansowania, nowi gracze na rynku

Wśród spółek, które zebrały największe rundy finansowania, poza niepotwierdzonym oficjalnie DocPlanner, znajdują się: Uncapped (301 mln zł), Ramp (220 mln zł), Packhelp (190 mln zł) oraz Infermedica (120 mln zł). Wszystkie z nich wspierane są przez najlepsze międzynarodowe fundusze VC takie jak Balderton, NFX, One Peak Partners, Speedinvest czy White Star Capital.

Warto zaznaczyć również, że na krajowym rynku pojawili się nowi gracze bazujący wyłącznie na środkach prywatnych. Są to fundusze: 4growth VC (kapitalizacja 100 mln zł), Level2 Ventures (130 mln zł) i TDJ Venture (200 mln zł). „Planujemy zainwestować w ciągu 3 lat 100 mln zł w ok. 15 spółek na etapie wzrostowym, przy poziomie inwestycji 2-10 mln zł per spółka” – stwierdził Krzysztof Bachta, partner zarządzający 4growth VC.

„W najbliższych latach zamieramy skupić się na inwestycjach w dojrzałe startupy, we wzrostowych branżach takich jak: automatyzacja, IOT, OZE, magazynowanie energii, i innych, w których najpełniej będzie można wykorzystać efekty synergii pomiędzy innymi aktywami TDJ i kompetencjami naszego zespołu” – dodał Tomasz Domogała, właściciel TDJ Venture.