Cloud computingRynekPolecane tematy

Wartość rynku cloud computing w Polsce w roku 2022 wyniesie 3 mld zł

Nie słabnie zainteresowanie rozwiązaniami chmurowymi w Polsce. Towarzyszy temu boom inwestycyjny na rynku data center. Ten ostatni – w krótkim czasie – podwoi swoje zasoby, a niewykluczony jest jeszcze bardziej agresywny scenariusz i przeskalowanie rynku na zupełnie nowy poziom. Nie byłoby to możliwe bez popytu ze strony odbiorców zagranicznych.

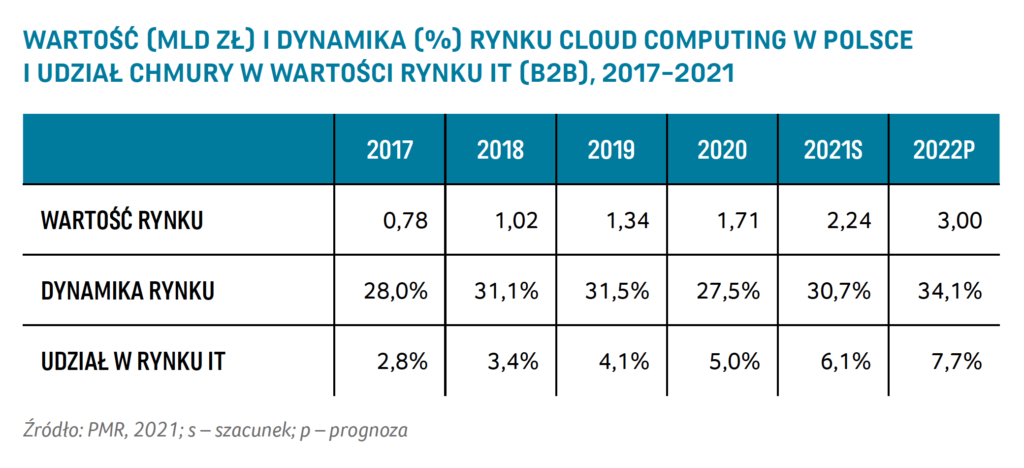

Najnowsze dane PMR, które pochodzą z raportu PMR „Rynek przetwarzania danych w chmurze w Polsce 2021. Analiza rynku i prognozy rozwoju na lata 2021-2026”, opublikowanego w grudniu 2021 roku, wskazują, że wartość rynku chmury obliczeniowej rosła w Polsce w 2021 roku w tempie przekraczającym 30% (rok do roku). Nasze prognozy zakładają, że w 2022 roku wartość rynku cloud computing osiągnie 3 mld zł. Należy podkreślić, że zgodnie z definicją PMR jest to w 100% rynek rozwiązań B2B wdrażanych przez firmy i instytucje. Udział tak zdefiniowanego rynku w całkowitych wydatkach na IT przedsiębiorstw ze wszystkich sektorów gospodarki w Polsce przekroczy w 2022 roku 7,5%.

W 2020 roku czynnikiem, który przeważał w ocenie perspektyw dla rynku chmury obliczeniowej, była pandemia COVID-19. Wywarła ona bardzo istotny wpływ na ten rynek w latach 2020-2021. Zasadniczą kwestią była przyspieszona transformacja cyfrowa przedsiębiorstw i wdrożenie narzędzi do pracy zdalnej na masową skalę. W kolejnych latach inwestycje największych światowych dostawców rozwiązań IaaS będą miały kluczowe znaczenie dla dalszego rozwoju chmury w Polsce. Środki wyasygnowane zarówno na infrastrukturę i centra danych, ale również na szkolenia, promocję, wsparcie partnerów i stworzenie całego ekosystemu rozwoju chmury, przełoży się na dalszy postęp w adopcji chmury i rosnący udział w budżetach przedsiębiorstw.

W projektach chmurowych kluczowa jest rola zewnętrznych partnerów

Z jednej strony, widać wzrost wydatków na choćby podstawowe rozwiązania w chmurze w polskich firmach, z drugiej zaś, udział tradycyjnego modelu konsumpcji IT to nadal wyraźnie ponad 90% całkowitych wydatków na IT. Najwięksi dostawcy IT – z którymi PMR cyklicznie przeprowadza wywiady na temat trendów rynkowych – wskazują na nadal bardzo duży potencjał rozwoju chmury. Tym bardziej, że – według oficjalnych statystyk GUS – jedynie co czwarta firma w kraju deklaruje korzystanie z chmury. Jest to wynik poniżej średniej w Unii Europejskiej (jedna na trzy firmy wykorzystuje chmurę) i nie wyróżnia się na plus w regionie środkowoeuropejskim.

Bardzo istotne jest jednak, aby podkreślić dynamikę wzrostu. Dwa lata temu do wykorzystania z chmury w kraju przyznawała się nieco ponad 1 na 10 firm. Postęp w tym zakresie jest jednym z rekordowych w UE. Nadal oczywiście bardzo istotna pozostaje intensywność korzystania, bo dla części firm rozwiązania chmurowe pozostają peryferyjne i zarezerwowane dla niewielkiej części procesów IT, środowisk testowych i deweloperskich. Potwierdzają to wspomniane dane odnośnie do udziału chmury w całkowitych wydatkach na IT, który pozostaje jednocyfrowy.

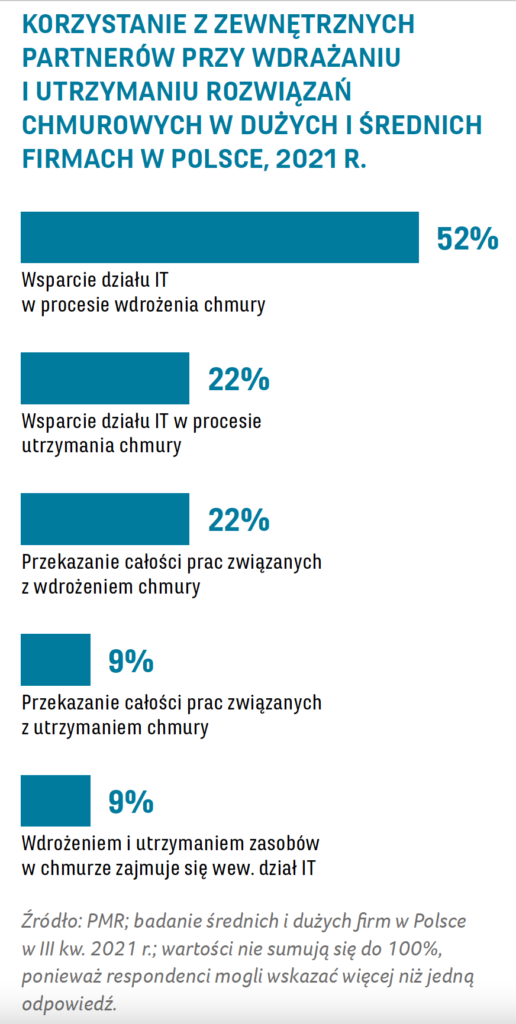

Mimo iż – przynajmniej teoretycznie – jednymi z cech chmury powinny być wysoki poziom standaryzacji i minimalna interakcja z dostawcą, w praktyce w firmach brakuje choćby podstawowych kompetencji w zarządzaniu środowiskiem chmurowym. W rezultacie chociaż chmura w jej podstawowej postaci jest bardziej gotowym produktem niż dedykowana usługa, implementacja środowisk chmurowych nie jest sprawą oczywistą i banalną dla zdecydowanej większości firm.

Z badania PMR zrealizowanego we współpracy z Netią w III kw. 2021 r. wynika, że zaledwie co dziesiąta firma w Polsce samodzielnie mierzy się z wdrażaniem i utrzymaniem chmury w przedsiębiorstwie. Ogromna większość korzysta ze wsparcia podmiotów zewnętrznych. Co więcej, główną barierą wdrażania nowoczesnych rozwiązań aplikacyjnych w chmurze w przedsiębiorstwach jest właśnie obawa przed nieudanym wdrożeniem i brak wsparcia. Dopiero na kolejnych miejscach znajdują się bariery natury finansowej. To tylko pokazuje, jak ważna jest rola partnera zewnętrznego w całym procesie.

Konsolidacja i transformacja rynku data center w Polsce

Z pewnością nudzić nie pozwala się krajowy rynek data center, który przykuwa uwagę inwestorów. Trwa fala boomu inwestycyjnego. Centra danych powstają przede wszystkim w Warszawie i jej okolicach, ale o rozbudowach i transakcjach słychać też m.in. na Górnym Śląsku, w Trójmieście, Wrocławiu, Krakowie i Poznaniu.

W IV kw. 2021 r. 3S Data Center – którego właścicielem jest sieć Play – poinformowało oficjalnie o przejęciu od IBM centrum danych o powierzchni 500 m2 w Gdańsku. Jest to już 7 obiekt należący do operatora i 5 miasto, w którym jest obecny, zarówno ze swoją siecią światłowodową, jak i paletą usług Data Center / cloud computing. 3S z sukcesem konsoliduje rozdrobniony rynek i buduje pozycję, choćby w kontekście trendu wykorzystania brzegowych obiektów bliżej klienta. Jednocześnie operator poinformował, że rozpoczął pracę nad budową największego jak dotąd centrum danych, którego zakończenie planowane jest na od rok 2023. Docelowo powierzchnia ma wynosić 2 200 m2.

Plany ekspansji w Polsce – po nabyciu działki z pozwoleniem na budowę i przydziałem mocy – komunikuje francuska spółka DATA4. Suma inwestycji w warszawski kampus, zlokalizowany na działce o powierzchni 4ha to nawet 200 mln euro do roku 2025. Docelowa, łączna moc może sięgnąć 50MW. Równolegle własny projekt hiperskalowy przygotowuje też mocno zakotwiczony już na polski rynku Equinix. W II kw. 2021 r. dostawca oficjalnie zapowiedział dwuletni program powstania 32 obiektów hiperskalowych na całym świecie o dostępnej mocy 600 MW. Projekt będzie realizowany w formule joint venture – w formie spółek z ograniczoną odpowiedzialnością – utworzonych wspólnie z funduszem GIC z Singapuru, który prowadzi działalność w sektorze nieruchomości.

Nowa struktura rynku DC: hurt vs. detal

Rynek idzie w naturalny sposób w kierunku podziału na dwa segmenty: detal oraz projekty o bardzo dużej skali, niespotykanej dotychczas w Polsce i ukierunkowane na rynek hurtowy. W przypadku tego pierwszego – po okresie, w którym popyt, szczególnie na usługi kolokacyjne, zaczął się w kraju nasycać – widać ożywienie. Oczywiście swoją rolę odegrała tu pandemia, która tylko uwypukliła problem bezpieczeństwa i zapewnienia ciągłości biznesu. Dostawca zewnętrzny równa się minimalizacji ryzyka. W efekcie rośnie liczba zapytań i zainteresowanie przedsiębiorców ofertą dostawców komercyjnych. Ci mają bardzo często do zaoferowania całą paletę rozwiązań, które są w stanie dopasować do potrzeb klienta. Ma to tym większe znaczenie, że firmy najczęściej korzystają ze środowisk hybrydowych, łączących różnego typu rozwiązania i podejścia do infrastruktury i zasobów.

W przypadku rynku hurtowego, ruchy napędzają inwestycje największych globalnych dostawców usług chmury publicznej, którzy tworzą w Polsce tzw. regiony i kolokują serwery w centrach danych na terenie Polski. Google uruchomił swój region oficjalnie na wiosnę 2021 roku. Microsoft – który intensywnie pracuje nad domknięciem inwestycji w nowe ośrodki data center w rejonie Warszawy – planuje zainaugurować start regionu w roku 2022.

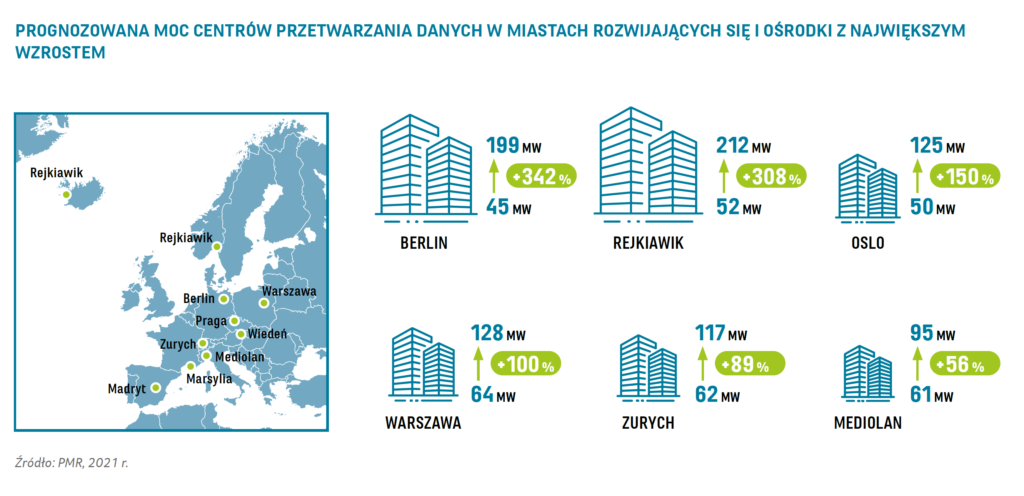

Ewidentnie Warszawa jest w epicentrum zainteresowania inwestorów zagranicznych. Udziałem rynku warszawskiego będzie bardzo dynamiczny rozwój. Co ciekawe, w kolejnych latach największe rynki tzw. TIER1 z regionu FLAP (Frankfurt, Londyn, Amsterdam, Paryż), otrzymają mniej funduszy, podczas gdy budżet zasili przede wszystkim państwa, które są klasyfikowane w kategorii TIER 2, do którego należy Polska. Mowa jest o funduszach na inwestycje obecnie już mocno przekraczających 10 mld dolarów (całe TIER2).

Prognozy: skokowy wzrost mocy vs. zrównoważony rozwój

Rozwój usług cyfrowych napędza budowę kolejnych centrów danych, a jednocześnie stawia coraz większe wyzwania związane z transformacją energetyczną oraz zmianami klimatycznymi. Jak najmniejsza konsumpcja energii przez centra danych, a właściwie ciągła optymalizacja w tym zakresie jest celem większości operatorów obiektów. Jest to w dużej mierze podyktowane względami czysto ekonomicznymi i możliwe do osiągnięcia dzięki zastosowaniu wysokoefektywnych energetycznie urządzeń klimatyzacji precyzyjnej czy zasilania gwarantowanego.

W ostatnim czasie coraz większego znaczenia nabiera też zaostrzająca się polityka klimatyczna UE, podbijająca aspekt tzw. śladu węglowego i jego minimalizacji poprzez poszukiwanie odnawialnych źródeł energii. Politykę dostawców kształtuje rosnąca świadomość klientów na temat zanieczyszczenia środowiska wywołanego przez produkcję olbrzymiej ilości energii niezbędnej do poprawnego działania centrów danych. Z tegorocznych rozmów z największymi dostawcami w kraju wynika, że polskie ośrodki data center coraz częściej wprost sygnalizują klientom, że prąd który wykorzystują ma źródło w OZE. Operatorzy najczęściej dążą do tego, aby konsumowana energia w 100% pochodziła ze źródeł odnawialnych. Starają się też optymalizować wykorzystanie energii i ciepła. Potwierdzają to stosowne certyfikaty i gwarancje od dostawców energii.

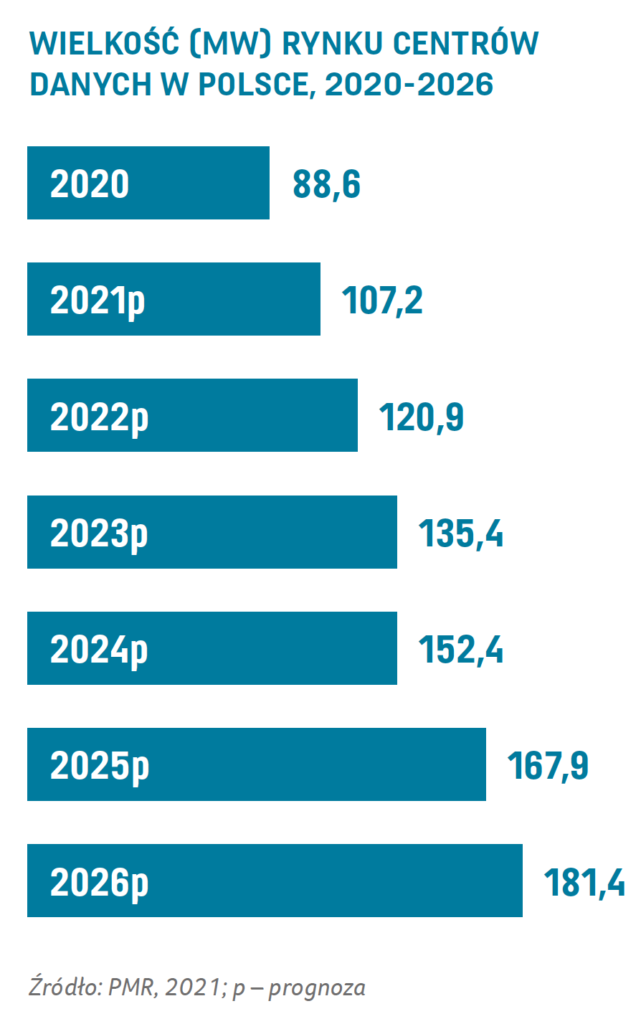

Z raportu PMR „Rynek centrów danych w Polsce 2021. Analiza rynku i prognozy rozwoju na lata 2021-2026” wynika, że całkowita moc dostępna dla klientów na rynku komercyjnych usług data center w Polsce w 2021 r. wyraźnie przekroczy 100MW, a do 2026 r. wzrośnie do ponad 180MW. Prognozy PMR opierają się na analizie zmapowanych inwestycji na rynku komercyjnym i przy założeniu tak typowego dla polskiego rynku etapowania. Trzeba powiedzieć, że założony scenariusz jest defensywny i uwzględnia opóźnienia dostępu do mocy przyłączeniowej od strony dostawców energii.

Przy scenariuszu optymistycznym zasoby mocy centrów danych mogą wzrosnąć do nawet 300MW i wcale nie jest to opcja czysto teoretyczna. Dość powiedzieć, że sam Microsoft – docelowo i przy pełnej mocy DC w naszym regionie – niemalże podwoić prognozowany przez nas CAGR.

Paweł Olszynka, ICT Business Unit Director, PMR