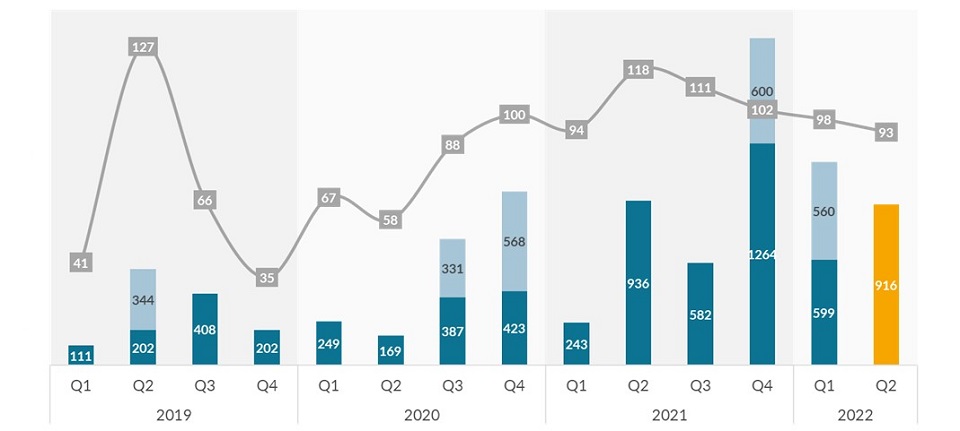

Tak wynika z raportu przygotowanego przez PFR Ventures i Inovo Venture Partners. W badanym okresie na krajowym rynku venture capital przeprowadzono 93 transakcje, w które zaangażowanych było 111 funduszy. Do innowacyjnych polskich spółek dostarczyły one dokładnie 916 mln zł.

Wspomniane 916 mln zł to łączna wartość kapitału, jaki polskie i zagraniczne fundusze zainwestowały w rodzime, innowacyjne przedsiębiorstwa. 29% zainwestowanych w drugim kwartale środków to kapitał publiczno-prywatny, a udział międzynarodowych funduszy w wartości transakcji wyniósł 72%. Jednocześnie 75 z 93 transakcji bazowało na kapitale publiczno-prywatnym. 78 transakcji przeprowadziły polskie zespoły. Dodajmy, że od początku tego roku do polskich start-upów trafiło w sumie ponad 2 mld zł. To o 76% więcej niż w analogicznym okresie rok wcześniej.

Wynik za drugi kwartał podtrzymał wzrostowy trend na polskim rynku VC. Wartość transakcji była nieznacznie mniejsza niż w tym samym okresie rok wcześniej. Porównując już pierwsze połowy roku, można mówić o znaczącym wzroście, wskazują autorzy raportu. Liczba transakcji utrzymuje się w okolicach stu kwartalnie.

„Zachowanie obecnego trendu może przełożyć się na kolejny rekord na polskim rynku venture capital. Szacuję, że wtedy poziom finansowania może przekroczyć 4 mld zł” – uważa Aleksander Mokrzycki, wiceprezes w PFR Ventures.

20 z 93 transakcji to inwestycje z udziałem funduszy PFR Ventures. W drugim kwartale zapewniły one około 17% kapitału dla innowacyjnych przedsiębiorstw. Istotną rolę w segmencie zalążkowym odgrywają też fundusze Narodowego Centrum Badań i Rozwoju, które dokonały 44 transakcji (ok. 5% udziału w wartości). 15 największych transakcji z tego roku odpowiada za 68% kapitału, który trafił do start-upów.

Wśród największych transakcji z tego kwartału znalazło się sześć rund o wartości ponad 60 mln zł. Na liście firm, którym udało się zebrać taki kapitał są spółki: Tidio, Synerise, Nomagic, Talkin’ Things, Symmetrical oraz Zowie. Wszystkie rozwijają się dalej przy zaangażowaniu lokalnych funduszy. 5 na 6 z nich korzystało w przeszłości ze środków PFR Ventures lub NCBR.

„Pomimo słabych nastrojów na świecie, polski ekosystem start-upowy po raz kolejny udowadnia swój potencjał i solidne podstawy. Oczywiście, aktualna sytuacja nie pozostaje bez wpływu na nas. Jesteśmy częścią globalnego ekosystemu i najlepiej pokazuje to fakt, że 72% inwestycji w polskie start-upy pochodzi od międzynarodowych VC. Dużym wyzwaniem w nadchodzącym okresie będzie przystosowanie się zarówno przedsiębiorców, jak i funduszy do operowania w nowych warunkach” – podsumowuje Karol Lasota, principal w Inovo Venture Partners.

Pełen raport do pobrania znajduje się tutaj: https://pfrventures.pl/2022Q2