CIOPolecane tematy

Rola Chief Innovation Officer w polskim banku

Z Tomaszem Motylem, Chief Innovation Officer w Alior Banku, rozmawiamy o technologiach, które mogą zmienić sektor finansowy; współpracy ze start-upami nad tworzeniem nowych rozwiązań i usług; podejściu do innowacji, trendach redefiniujących współczesną bankowość.

Jak przełomowe innowacje mogą zmienić obecnie rynek usług finansowych? Jakie największe zagrożenia Państwo w związku z tym widzą?

Trudno powiedzieć, co się wydarzy w najbliższym czasie. Pewnym zwiastunem będą rozwiązania, które firmy zaprezentują w tym roku na Mobile World Congress w Barcelonie. Obserwujemy także, jak zmieniają się portfele spółek inwestycyjnych. Szukając ciekawych start-upów, sprawdzamy często, w co inwestują fundusze typu venture capital. Bardzo wcześnie zaczęły inwestować na przykład w spółki pracujące nad rozwiązaniami opartymi na technologii Blockchain, o której coraz głośniej w sektorze finansowym. To, co dzieje się dziś wokół Blockchain, może być wyznacznikiem zmian, które pojawią się w sektorze bankowym za kilka miesięcy czy lat. Popularyzacja tej technologii wymaga jednak współpracy wielu partnerów. W Stanach Zjednoczonych Wells Fargo wspólnie z sześcioma innymi bankami próbuje w praktyce zastosować technologię Blockchain. Warto się temu przyglądać z uwagą.

Szukając innowacji, należy też obserwować inne instytucje finansowe. Niemiecki Fidor Bank, zbierający głównie depozyty, podnosi oprocentowanie rachunków klientom, którzy polecą produkty bankowe znajomym. Fidor rozbudowuje dzięki temu społeczność skupioną wokół tej instytucji. Inny przykład to Movenbank założony przez Bretta Kinga, autora bestsellerowej książki o trendach redefiniujących bankowość – Bank 3.0. Sfinansował on powstanie instytucji z funduszy z Doliny Krzemowej. Jego pomysł ma doprowadzić do uproszczenia kontaktów z klientami. Koncepcja Unique Selling Proposition zakłada przekazywanie informacji finansowych łatwym do zrozumienia językiem i wprowadza pełną transparentność w sektorze finansowym. Z oceną projektu trzeba jednak jeszcze poczekać. Niektórych pomysłów, choć są innowacyjne, nie można określić jako przełomowe, jeśli nie zbudują odpowiedniej skali i nie generują przychodu.

Poszukują Państwo technologiczno-finansowych start-upów, dzięki którym Alior Bank będzie mógł rozszerzyć portfolio oferowanych usług. Na czym dokładnie taka współpraca polega? Czy można już pokazać ją na jakimś przykładzie?

Szukamy młodych, innowacyjnych firm w Polsce, ale rozmawiamy także ze spółkami fin-tech z Wielkiej Brytanii i Izraela. Zgłaszają się również do nas firmy zza Oceanu i wschodniej granicy oraz przedstawiciele funduszy venture capital. Współpracujemy także z Google Campus, Business Link i D-Raft. Rozpoczęliśmy już pracę nad projektami z kilkoma start-upami. Na razie jednak żaden z nich nie został „skonsumowany” w postaci zrealizowanego projektu. Nasz zespół działa dopiero od lipca 2015 r. Mamy nadzieję, że w pierwszej połowie 2016 r. uda się przedstawić nową koncepcję opracowaną wspólnie z 2-3 start-upami.

Nasz zespół ma za zadanie tworzenie „klikalnych” prototypów, na których opracowanie dostajemy fundusze. Pokazujemy zarządowi, jak nasze innowacje mogą działać, a także w jaki sposób można je wykorzystać w innych, stosowanych już w banku rozwiązaniach. Następnie członkowie zarządu decydują, w które propozycje warto zainwestować. Nasz zespół stał się tym samym niejako funduszem typu „corporate venture capital”.

Chcielibyśmy, aby projekty opracowywane wspólnie ze start-upami były wdrażane produkcyjnie średnio raz na kwartał. Poszukując nowych pomysłów i partnerów, koncentrujemy się szczególnie na tych, które zapewnią ułatwienia naszym klientom.

Znalezione na rynku rozwiązania traktujemy jako pojedyncze elementy, które dopiero będziemy wdrażać w istniejące procesy pozyskiwania klienta, otwierania rachunku czy oceny ryzyka. Chcemy wykorzystać w tego typu projektach, oczywiście za zgodą klienta, dane pochodzące z innych źródeł, np. od podmiotów, z usług których klienci korzystają. Pozwoliłoby to na ograniczenie ilości informacji, które klient musi dostarczyć do banku. Chcemy też zwiększać bezpieczeństwo transakcji, wykorzystując w tym celu możliwości, jakie daje biometria.

Z jakimi działami biznesowymi najczęściej Pan współpracuje?

Alior Bank Innovation Lab podlega bezpośrednio prezesowi zarządu, stąd też nasza duża niezależność. Poza tym prezes jest wielkim zwolennikiem innowacji i sam inicjuje działania ukierunkowane na ich poszukiwanie i wdrażanie. Innowacyjność jest wpisana w DNA Alior Banku i chcemy, aby zdolność tworzenia nowych rozwiązań, które zmieniają reguły gry na rynku, pozostała naszą wizytówką.

Czy Alior Bank Innovation Lab i Pana stanowisko to swego rodzaju zabezpieczenie przed tzw. digital disruption?

Aby podążać za innowacjami, które zmieniają dotychczasowy, ustalony porządek, należy być w środku tego procesu. Dlatego staramy się wyszukiwać najlepsze spółki fin-tech i próbować włączać je w naszą działalność. Jeśli istnieje pole na dostarczenie dodatkowej wartości, to istnieje również przestrzeń na współdziałanie i na nowe modele biznesowe. Współpraca z PayU z Grupy Allegro czy z T-Mobile pokazuje, że jest to możliwe. Należy przy tym pamiętać, że większość start-upów w sektorze fin-tech działa na tzw. rynku nieregulowanym. Banki zaś podlegają wielu regulacjom i muszą sprostać tym wyzwaniom.

Jako sektor finansowy musimy przede wszystkim przygotować się do wejścia w 2018 r. dyrektywy PSD 2, która zmieni rynek nowoczesnych usług płatniczych w Unii Europejskiej. Nakazuje ona m.in. udostępnianie danych o kliencie i jego płatnościach. Co to znaczy dla banków i firm z sektora fin-tech? Na to pytanie trzeba będzie znaleźć odpowiedź i wskazać właściwy kierunek działania.

Jako sektor finansowy musimy przede wszystkim przygotować się do wejścia w 2018 r. dyrektywy PSD 2, która zmieni rynek nowoczesnych usług płatniczych w Unii Europejskiej. Nakazuje ona m.in. udostępnianie danych o kliencie i jego płatnościach. Co to znaczy dla banków i firm z sektora fin-tech? Na to pytanie trzeba będzie znaleźć odpowiedź i wskazać właściwy kierunek działania.

W jaki sposób współpracują Państwo ze start-upami?

Stawiamy przede wszystkim na otwartość. W tym kierunku poszły kiedyś Ikea i Ryanair, i mimo to dziś nikomu nie udało się powtórzyć ich pomysłów. Liczymy, że dzięki podobnemu podejściu start-upy, z którymi rozmawiamy, będą chętnie z nami współpracowały.

Role takie jak Chief Innovation Officer – a także Chief Digital Officer czy Chief Data Officer – pojawiają się z jednej strony w kontrze do roli CIO, z drugiej – jako jego uzupełnienie. Czy często współpracuje Pan z pionem IT?

Zespoły, które muszą ze sobą współpracować przy tworzeniu innowacji, to działy odpowiadające za produkty biznesowe, procesy i operacje, IT oraz sprzedaż. Dzięki temu wiemy, że tworzone rozwiązania trafiają na rynek w najlepszym momencie. Wiele innowacyjnych produktów okazało się bardzo dobrych, ale pojawiły się na rynku o kilka lat za wcześnie. Tworząc nowe rozwiązanie, trzeba bowiem brać pod uwagę: procesy, produkty, sposoby autoryzacji klienta itp. Wszystko po to, aby użytkownik nie zniechęcił się zbyt skomplikowanym procesem i nie przerwał go w połowie. Właśnie z tego względu, przynajmniej na razie, nie sprawdziły się w Polsce stacjonarne oddziały samoobsługowe.

Szukając ciekawych start-upów, sprawdzamy często, w co inwestują fundusze typu venture capital. Bardzo wcześnie zaczęły inwestować np. w spółki pracujące nad rozwiązaniami opartymi na technologii Blockchain, o której coraz głośniej w sektorze finansowym. To, co dzieje się dziś wokół Blockchain, może być wyznacznikiem zmian, które pojawią się w sektorze bankowym za kilka miesięcy czy lat. Popularyzacja tej technologii wymaga jednak współpracy wielu partnerów.

Jednocześnie trudno jest zapytać klienta o jego potrzeby, gdyż wówczas ograniczamy się do rozwiązań, które mają być przede wszystkim tanie i szybkie. Najlepiej oceniać gotowe produkty, wyprzedzające oczekiwania klientów. Muszą oni poczuć, że właśnie taki produkt chcieli nabyć, dlatego najważniejsze są prostota i intuicyjność. Dzięki takiemu podejściu można być kilka kroków przed konkurencją.

Jaka – wobec tych wyzwań – jest rola Chief Innovation Officera w Alior Banku? Czym dokładnie się Pan zajmuje?

Karierę w Alior Banku zaczynałem w dziale IT, gdzie odpowiadałem za tworzenie aplikacji. Potem przeszedłem do tzw. biznesu i zająłem się systemami CRM i Big Data. Odpowiadałem także za wprowadzenie usług bankowych Alior Banku do T-Mobile. Teraz zajmuję się innowacjami. Zdecydowaliśmy się powołać stanowisko Chief Innovation Officera, ponieważ widzimy, jak szybko rozwija się rynek fin-tech. Aby utrzymać innowacyjność banku, nie można dziś zajmować się tym tematem tylko częściowo, przy okazji innych zadań. Uznaliśmy, że musimy stworzyć zespół składający się z ludzi zaangażowanych, patrzących w nowy sposób na rynek bankowy. Nie zajmują się oni codzienną działalnością, tylko analizują, co zdarzy się za 6, 12, 18 miesięcy.

Nasz zespół ma za zadanie tworzenie „klikalnych” prototypów, na których opracowanie dostajemy fundusze. Pokazujemy zarządowi, jak nasze innowacje mogą działać, a także w jaki sposób można je wykorzystać w innych, stosowanych już w banku rozwiązaniach. Następnie członkowie zarządu decydują, w które propozycje warto zainwestować. Nasz zespół stał się tym samym niejako funduszem typu „corporate venture capital”. Znalazły się w nim zarówno osoby z działu IT, twórcy interfejsów UX, jak i przedstawiciele biznesu czy poszukujący ciekawych start-upów. Tworzymy makiety, działamy w zgodzie z koncepcją tzw. client journey. Do projektów podchodzimy zaś w duchu Design Thinking.

Movenbank chce doprowadzić do uproszczenia kontaktów z klientami. Koncepcja Unique Selling Proposition zakłada przekazywanie informacji finansowych łatwym do zrozumienia językiem i wprowadza pełną transparentność w sektorze finansowym. Z oceną projektu trzeba jednak jeszcze poczekać. Niektórych pomysłów, choć są innowacyjne, nie można określić jako przełomowe, jeśli nie zbudują odpowiedniej skali i nie generują przychodu.

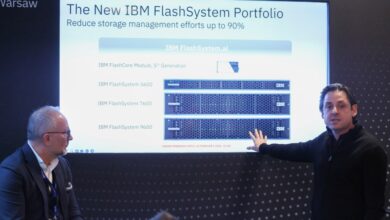

Współpracujemy jednak nie tylko ze start-upami, lecz także z dużymi firmami, takimi jak Apple i IBM. Dużo dały nam wyjazdy do siedziby Apple w Cupertino.

W Alior Bank Innovation Lab powstał m.in. projekt wdrożenia aplikacji IBM MobileFirst for iOS Trusted Advice. Dzięki wykorzystaniu zaawansowanej analityki, umożliwia ona doradcom banku wgląd w portfolio klienta i zarządzanie nim w łatwy i przejrzysty sposób…

IBM i Apple podpisały w 2014 r. umowę dotyczącą wspólnej promocji rozwiązań mobilnych dla klientów korporacyjnych. Celem było stworzenie 100 aplikacji dla klientów biznesowych na urządzenia Apple. Braliśmy udział w warsztatach zorganizowanych przez obie firmy. Po ich zakończeniu opracowaliśmy rozwiązanie dla doradców, dedykowane obsłudze klientów oczekujących możliwości spotkania z bankierem w dowolnym, dogodnym dla nich miejscu. Narzędzie to wspiera bankiera private banking w trakcie spotkań z klientem odbywających się poza oddziałem. Nasz projekt okazał się tak dobry, że Apple i IBM postanowiły na jego podstawie ulepszyć własne rozwiązanie. Szczegóły tego wdrożenia zaprezentujemy wspólnie na tegorocznym Mobile World Congress w Barcelonie.

Czy jest więc jakiś ściśle określony proces, który wspiera poszukiwanie innowacyjnych rozwiązań w Alior Banku? Wspominał Pan, że korzystają Państwo z doświadczeń firm z innych krajów, a przynajmniej obserwują to, co one robią…

Jestem przekonany, że instytucje finansowe i start-upy mogą nawzajem się inspirować. Dlatego spotykam się z wieloma osobami z zagranicy, zwłaszcza w Stanach Zjednoczonych. Zespół Innovation Lab często uczestniczy w krajowych i międzynarodowych konferencjach i wykładach, w trackie których prezentujemy innowacje wdrażane w Alior Banku. Jeśli chodzi o innowacje w sektorze finansowym, liderem pod tym względem w Europie jest Turcja, gdzie konkurencja w sektorze bankowym jest naprawdę duża. Tamtejsze instytucje prześcigają się w nowych pomysłach. Istnieją tam np. osobne działy marketingu i promocji innowacji. Zatrudniają one osoby prowadzące wideoblogi lub popularnych użytkowników Twittera.

Tureckie instytucje finansowe poszukują start-upów bezpośrednio w Dolinie Krzemowej. Osoby, które zajmują stanowiska podobne do mojego, w każdym kwartale spędzają 1,5 miesiąca w Stanach Zjednoczonych. Innowacje powstają również w działach IT wspomnianych instytucji. Przede wszystkim są one związane z procesami digitalizacji. Większość mieszkańców Turcji wciąż bowiem mieszka z dala od dużych miast, a digitalizacja ułatwia dotarcie do nowych klientów.

Zespoły, które muszą ze sobą współpracować przy tworzeniu innowacji, to działy odpowiadające za produkty biznesowe, procesy i operacje, IT oraz sprzedaż. Dzięki temu wiemy, że tworzone rozwiązania trafiają na rynek w najlepszym momencie. Wiele innowacyjnych produktów okazało się bardzo dobrych, ale pojawiły się na rynku o kilka lat za wcześnie. Tworząc nowe rozwiązanie, trzeba bowiem brać pod uwagę: procesy, produkty, sposoby autoryzacji klienta itp.

Mimo tak wielkiej innowacyjności finansowych rynku tureckiego, nie znalazłem żadnego rozwiązania, które można by, w skali 1 do 1, przenieść do Polski. Chcę przez to powiedzieć, że bezpośrednia migracja pomysłu typu best practice nie jest możliwa. Przykładowo: tureckie banki udzielają rolnikom pożyczek przed zbiorami. Jeśli zbiory będą udane, rolnicy spłacają kredyt. W przeciwnym razie termin spłaty jest przedłużany na kolejny rok, a za spłatę części zobowiązania odpowiada Państwo. Trzeba jednak pamiętać, że w Turcji mamy do czynienia głównie z gospodarstwami wielkopowierzchniowymi, a pogoda jest bardziej przewidywalna niż w Polsce.

Dużo mniej innowacyjna jest Europa Zachodnia. Działają tu od kilku, a nawet kilkunastu lat programy wspierające innowacje, a mimo to wciąż nie słychać o przełomowych pomysłach. Tymczasem nowe technologie mogłyby pomóc zachodnim instytucjom finansowym w przeskoczeniu kilku etapów i pozbyciu się ciążących, przestarzałych rozwiązań, takich jak np. czeki. Obecnie w Europie Zachodniej trendy w innowacyjności wyznacza Wielka Brytania, czego przykładem są powstające tam neobanki.

Ile osób pracuje w Pana zespole?

W Alior Bank Innovation Lab zatrudnionych jest obecnie dziewięć osób, ale w 2016 r. chcielibyśmy, aby był to już zespół 15-osobowy. Zamierzamy zapraszać do niego osoby z innych działów, dużo łatwiej jest bowiem wprowadzać innowacje do organizacji, gdy są one współtworzone przez pracowników działów biznesowych. Zgodnie z przyjętymi założeniami, Alior Bank Innovation Lab ma wpływać na strategię działania całego banku. Dzięki odpowiedniemu usytuowaniu naszej jednostki w strukturze Alior Banku, część przychodów generowanych przez nowe projekty wpływa do nas w efekcie zrealizowania stawianych przed nami celów. To pozwala nam dostrzec, że mamy realny wpływ na wyniki banku, a jednocześnie zasoby niezbędne do realizacji kolejnych projektów.