CDOBiznesPolecane tematy

Banki z Europy Środkowo-Wschodniej wykorzystują nowe technologie do transformacji biznesu i zmiany wizerunku

Banki z Europy Środkowo-Wschodniej, przez wiele lat wyprzedzające podobne sobie zachodnioeuropejskie inctytucje pod względem stosowania technologii obecnie tracą przewagę konkurencyjną zbudowaną na fakcie, że zaczynając swą działalność w latach 90. nie były obciążone starymi systemami. Co więcej, firmy z sektora bankowego w naszym regionie mają coraz częściej trudności z wykorzystaniem nowych możliwości biznesowych, dotarciem do młodych klientów czy optymalizacją prowadzonej działalności. Wielu menedżerów IT z branży finansowej rozwiązania tych problemów upatruje w najnowszych technologiach, które mają przede wszystkim usprawnić obsługę klienta i umożliwić wdrożenie strategii wielokanałowej, a także – podnieść poziom bezpieczeństwa transakcji.

Przodujące obecnie na rynku technologie wkraczające do sektora bankowości to m.in. sztuczna inteligencja czy systemy zrobotyzowanej automatyzacji procesów, które głównie wspierać mogą obsługę klienta, ale również operacje przeprowadzane na zapleczu organizacji. Dzięki nim banki mogą także wprowadzać czatboty oraz opracowywać wysokiej klasy aplikacje mobilne. „Chmura to kolejna technologia, która coraz częściej włączana jest do architektury informatycznej i usług banków. Firmy z Europy Środkowo-Wschodniej często wskazują na to, że do używania tej technologii zniechęcają je kwestie regulacyjne. Mimo to coraz więcej instytucji bankowych stosuje chmurę w swojej codziennej działalności, w tym w aplikacjach do komunikacji i współpracy, a także przenosi do chmury systemy testowe i programistyczne” – wskazuje Andrés Garcia-Arroyo, wiceprezes ds. aplikacji w Oracle na region Europy Środkowo-Wschodniej, WNP i Izraela.

Otwarta bankowości – trudna do wdrożenia

Innym sposobem na utrzymanie się na rynku jest wdrożenie modelu otwartej bankowości i bankowości połączonej. Jednak, jak przestrzega ekspert Oracle, „może się to okazać trudne, nawet dla najbardziej zaawansowanych banków. Starsze technologie, szczególnie w platformie bazowej, na ogół nie zapewniają bowiem elastycznej zgodności operacyjnej z ekosystemami zewnętrznymi, która jest niezbędnym warunkiem realizacji strategii połączonej bankowości. Dlatego wiele banków pracuje obecnie nad modernizacją swojej infrastruktury, aby umożliwiła ona wdrażanie nowych modeli biznesowych”.

Aby zapewnić wydajniejszą komunikację pomiędzy poszczególnymi programami banki coraz częściej wykorzystują otwarte interfejsy API, dzięki którym upoważnione osoby trzecie (będące własnością banku fintechy lub start-upy) mogą tworzyć produkty i usługi wykorzystujące dotychczasowe aplikacje poprzez uzyskanie dostępu do danych lub przetwarzać instrukcje dotyczące transakcji.

Modele otwartej bankowości

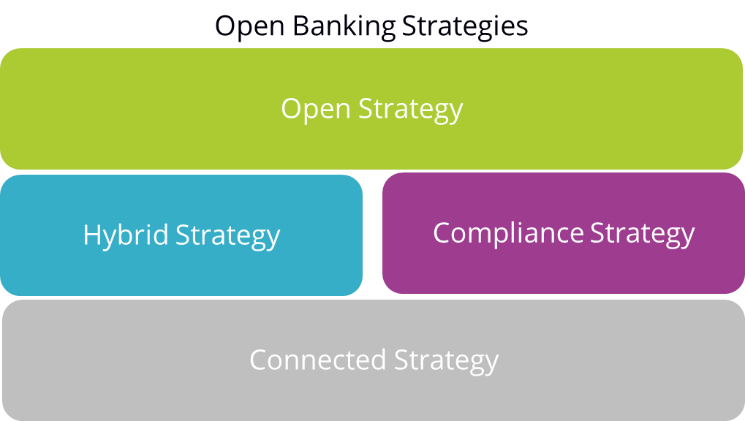

„Na rynku istnieje kilka modeli otwartości i współpracy: typowo amerykański model połączonej strategii oparty na zamkniętym i kontrolowanym ekosystemie zbudowanym wokół banku, azjatycki model otwartej strategii, w którym banki lub nowe podmioty działają w ramach otwartego środowiska, a instytucja finansowa staje się częścią większej całości, oraz europejski model zgodności z przepisami, w którym „otwartość” jest wymuszana przez obowiązkowe interfejsy API, ale nie podejmuje się dużych wysiłków w celu dalszego otwarcia ekosystemu” – tłumaczy Andrés Garcia-Arroyo.

I tak rynki wykorzystujące strategię hybrydową stopniowo przejść mają na otwarty ekosystem z ograniczonym zestawem otwartych interfejsów API dla podstawowych funkcji. Dla części innych obszarów ściślejsza kontrola zachowana będzie natomiast dzięki prywatnym interfejsom API i interfejsom API partnerów. „W Europie Środkowo-Wschodniej najbardziej prawdopodobnym scenariuszem jest strategia zgodności z przepisami z elementami hybrydowymi, która pozwoliłaby bankom na stopniowe dołączenie do nowego ekosystemu” – prognozuje specjalista Oracle.

Interfejsy API coraz częściej wdrażane

W Europie regulacje takie jak choćby inicjatywa otwartej bankowości w Wielkiej Brytanii oraz dyrektywa PSD2 Unii Europejskiej należą do czynników wspierających wdrażanie otwartych interfejsów API. Jak prognozuje IDC, do 2021 roku 20% najważniejszych banków na całym świecie będzie wykorzystywać interfejsy API i współużytkować co najmniej trzy zewnętrzne aplikacje bankowości korporacyjnej z innymi instytucjami finansowymi. Początkowo na potrzeby lepszej oceny ryzyka, podejmowania decyzji kredytowych oraz wspólnego udzielania kredytów i pożyczek.

„W miarę jak współpraca z firmami fintech będzie się rozwijać, a banki będą chciały stać się integralną częścią życia klientów, udostępnianych będzie nawet 20 interfejsów API. Biorąc pod uwagę to, jak wiele banków globalnych prowadzi działalność w Europie Środkowo-Wschodniej, trend ten będzie można również zaobserwować na poziomie regionalnym i krajowym” – przekonuje Andrés Garcia-Arroyo.

Wspólne inicjatywy urzędów i banków

Otwarta bankowość oraz współpraca między bankami a fitechami jest coraz bardziej istotna dla lokalnych środowisk finansowych o czym świadczyć mogą różnego rodzaju inicjatywy podejmowane przez poszczególne kraje. W Polsce Ministerstwo Cyfryzacji powołało choćby specjalnego pełnomocnika w zakresie technologii finansowych, a w Komisji Nadzoru Finansowego utworzono nowy wydział fintech. Przy współpracy urzędów i banków tworzone są regulacyjne środowiska testowe mające umożliwiać w bezpieczny sposób realizację projektów w dziedzinie badań i rozwoju, weryfikacji koncepcji oraz projektów pilotażowych.

„Banki w Europie Środkowo-Wschodniej na początku były liderami nowoczesnych technologii, a potem zaczęły przypominać konserwatywnych rodziców, którzy rywalizują o klientów z sympatycznymi kuzynami i wujkami z branży fintech. Jednak dzięki odpowiednim regulacjom i technologiom mogą znów stać się „fajnymi rodzicami”, z którymi miło spędza się czas i którzy zapewniają również wsparcie i bezpieczeństwo. Muszą tylko zdobyć się na trochę większą otwartość” – podsumowuje Andrés Garcia-Arroyo.