InfrastrukturaBranża ITRynekPolecane tematy

Na świecie brakuje procesorów. Dlaczego powstała luka podażowa na rynku półprzewodników?

Pandemia koronawirusa obnażyła bądź podkreśliła wiele słabości światowej gospodarki i globalnych łańcuchów dostaw. Część z nich – niczym fala tsunami – ujawniła w pełni swoją skalę w najmniej spodziewanym momencie. Jedną z tych słabości okazały się twarde realia rynku produkcji układów scalonych oraz uzależnienie producentów i konsumentów od rosnącej liczby i stopnia skomplikowania otaczających nas urządzeń.

Często tylko kryzys może sprawić, iż zaczynamy doceniać małe rzeczy – w tym przypadku wyjątkowo małe, bo mierzone w nanometrach. Półprzewodniki – produkty względnie proste, składające się w znacznej mierze z przetworzonego piachu, a jednocześnie produkowane w laboratoryjnych warunkach z użyciem technologii tak precyzyjnych, że kilka zbłądzonych ziaren kurzu może doprowadzić do zniszczenia milionów układów. Półprzewodniki stały się wszechobecne w otaczającym nas świecie i są kluczowym komponentem każdej współczesnej technologii – od aut, komputerów i AGD po szczoteczki do zębów, sygnalizację świetlną, etykiety w sklepach czy żarówki.

Podwójne zaskoczenie

Jednym z głównych winnych obecnego zamieszania jest efekt pandemii, a właściwie jego brak. Większość firm zabezpieczyła się przed najgorszym, lecz mało kto był przygotowany na nagłą i gwałtowną poprawę koniunktury. Powszechne szczepienia przeciw COVID19 sprawiły, że szybujące w górę zapotrzebowanie na samochody połączone z poprawą na rynku AGD i eksplodującym popytem na elektronikę przytłoczyły producentów. Obecnie różnica pomiędzy produkcją, a globalnym popytem na półprzewodniki jest szacowana nawet na 20%. Nie pomagają też historycznie niskie zapasy komponentów, których we wczesnym etapie pandemii pozbywali się czarnowidzący przedsiębiorcy. Koncerny motoryzacyjne są zmuszane wstrzymywać produkcję, skracać wymiar pracy i podejmować decyzje, które z modeli aut nie trafią na rynek. Martwić zaczynają się również m.in. producenci AGD, którzy podobnie jak firmy motoryzacyjne wykorzystują w swoich produktach prostsze, mniej opłacalne chipy. A o miejsce w kolejce muszą konkurować m.in. z producentami komputerów i smartfonów, którzy płacą o wiele lepiej.

Chip, jaki jest, każdy widzi

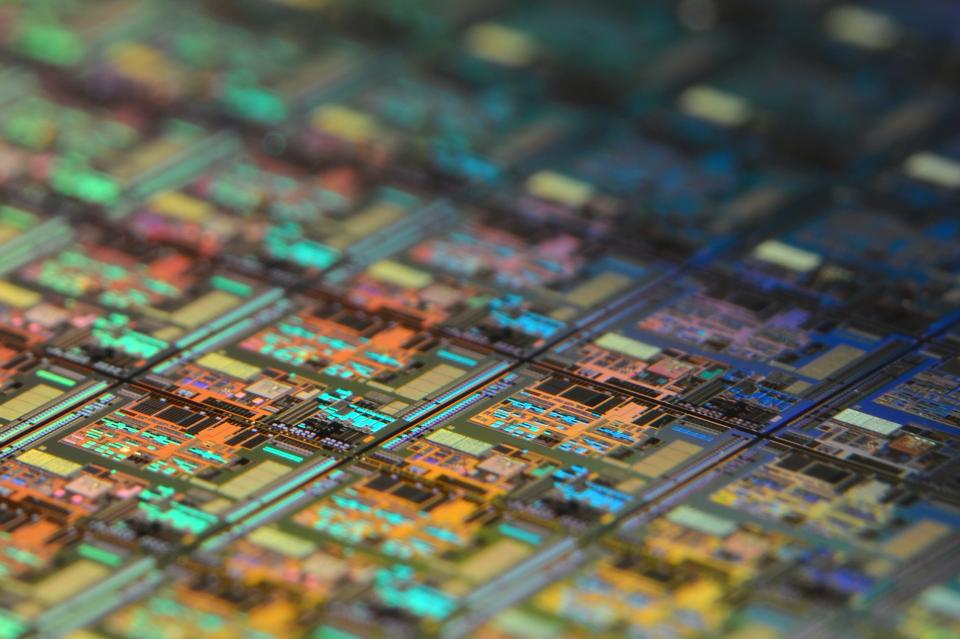

A zatem towaru jest mniej niż chętnych i wszyscy stoją po niego w jednej kolejce. Co doprowadziło do tak trudnej sytuacji, spędzającej obecnie sen z powiek przedsiębiorcom i politykom? Otóż… na początku był wafel.

Wafel, czyli gładka, okrągła płytka wycięta najczęściej z kryształu krzemu to jeden z fundamentów globalnego przemysłu elektronicznego. Żeby właściwie pokazać zawiłości tego rynku i przyczynę obecnych kłopotów, należy zacząć właśnie od niego. Jednym z najważniejszych kroków, gdzie krzemowe wafle zamieniają się w zdolne wykonywać miliardy operacji na sekundę chipy jest fotolitografia, czyli rzeźbienie światłem. Użyta na tym etapie technologia nie tylko decyduje o najważniejszych parametrach otrzymywanych procesorów, ale także rozdrabnia rynek, dzieląc dostawców, odbiorców i zwielokrotniając złożoność łańcucha dostaw. Proces wymaga tak ogromnej precyzji i zaawansowania technologicznego, że maszyny potrzebne do wytwarzania najbardziej skomplikowanych układów produkuje tylko jedna firma na świecie, holenderskie ASML (Advanced Semiconductor Materials International), a garstka producentów mających do nich dostęp decyduje co i w jakich ilościach będzie produkowane. Chipy oparte na tych technologiach są bardzo pożądane przez rynek, co widać po różnicy cen. 50% przychodów tajwańskiego TSMC (Taiwan Semiconductor Manufacturing Company) pochodzi właśnie z chipów klasy 5nm i 7nm, a stanowią one zaledwie 20% produkcji.

Na tym nie koniec – szerokie spektrum prostszych i mniej rentownych technologii: 10, 16, 20, 28, 40, 65 czy 90+ nm posiada własne zastosowania i grono odbiorców, a nawet proste urządzenia elektroniczne potrzebują do działania od kilku do kilkudziesięciu chipów o różnych parametrach i pochodzeniu. Wysoka koncentracja produkcji i specjalizacja poszczególnych zakładów sprawiają też, że łańcuch dostaw jest podatny na wydarzenia jednorazowe jak pożary, śnieżyce czy awarie elektrowni.

- fab – szeroko używany skrót określający zakład podwykonawczy specjalizujący się w produkcji półprzewodników wykonywanych najczęściej na zamówienie producentów sprzętu

- x nm – umowny parametr określający technologię produkcji półprzewodników – mniejsza wartość oznacza większe zagęszczenie tranzystorów, wyższą wydajność oraz cenę i wiąże się z zastosowaniem bardziej zaawansowanych i trudniej dostępnych maszyn

- x mm – wielkości podawane w mm oznaczają najczęściej wielkość wafla krzemowego (przeważnie 100 – 300 mm). Większa powierzchnia pozwala na szybszą i bardziej wydajną produkcję półprzewodników.

Ogon macha psem

Napięta sytuacja, jakkolwiek niekomfortowa dla wytwórców sprzętu jest bardzo na rękę dostawcom – a właściwie dostawcy. TSMC – bo o niej mowa – to firma, która samodzielnie kontroluje ponad 50% światowego rynku produkcji półprzewodników (wg. przychodów) i jest odpowiedzialna za większość globalnych mocy wytwórczych w technologii 7nm i 5nm. Jak osiągnęła tak dominującą pozycję w jednym z najważniejszych obecnie łańcuchów dostaw? Po części dzięki decyzjom samej konkurencji. Przemysł półprzewodnikowy możemy podzielić na trzy główne bloki – (i) produkcję wafli krzemowych, (ii) produkcję chipów oraz (iii) produkcję i wytwarzanie podzespołów i urządzeń. Ostatni, najbardziej intratny etap od lat zdominowany jest przez dużych, wszechstronnych graczy jak Intel czy Samsung i wytwórców sprzętu jak np. Apple. Dzięki dużej standaryzacji współczesnych chipów byli w stanie całkowicie lub częściowo zlecać produkcję podzespołów tanim podwykonawcom z Azji. I był to układ niezwykle korzystny – przynajmniej do niedawna.

Produkcja półprzewodników to nie biznes dla niezdecydowanych – zarobek jest silnie uzależniony od dużej skali działalności oraz kosztownych inwestycji. Nawet połowa zarobionych środków przeznaczana jest na rozbudowę linii produkcyjnych i dotrzymaniu tempa rozwojowi technologii (samo TSMC zaplanowało na najbliższe trzy lata wydatki na kwotę 100 miliardów USD) – wielu nie wytrzymuje tego wyścigu zbrojeń. Tajwański gigant, dzięki konsekwentnemu rozbudowywaniu zdolności produkcyjnych oraz odrobinie szczęścia (jak przejęcie klientów chińskiego producenta SMIC po nałożeniu przez USA sankcji na dostawy sprzętu), zyskał ogromne znaczenie – nie tylko w wymiarze ekonomicznym, ale także politycznym. Firma warta jest obecnie więcej niż cała grupa Samsung.

Globalna partia szachów

Problemy wynikające z takiej sytuacji dostrzegają nie tylko liderzy korporacji, ale także przywódcy polityczni. Półprzewodniki, nazywane „ropą naftową XXI wieku” to produkt, który już dzisiaj wpływa na globalny układ sił, a trwający kryzys zmusił światowe potęgi do szybkich i zdecydowanych działań. Wielomiliardowe plany wsparcia, mające uodpornić rodzime rynki i zapewnić krajom dostęp do tego strategicznego zasobu zostały w ostatnim czasie ogłoszone w Chinach, USA i Unii Europejskiej (której ambicją jest posiadanie 20% udziału w rynku).

Jednak wiele flagowych inwestycji rozpocznie produkcję najwcześniej w 2023 r. Do tego czasu warto przygotować się na kilka wyboistych kwartałów – dla producentów i dla konsumentów. Słodko-gorzką prawdą, którą tak dosadnie ujawnił nam kryzys jest to, że droga do przyszłości usłana jest krzemem. I jeśli chcemy być jej częścią, przygotowania musimy zacząć już teraz.

Kamil Markiewicz, analityk mBank

źródła: statista, FT, DW, SIA, SEMI, mordor, emis, mckinsey, Infineon, publikacje naukowe, spółki, prasa